Beim News-Trading wird gezielt auf Marktbewegungen infolge bestimmter Nachrichten spekuliert – je nach Ansatz mit oder ohne Vorstellung vom genauen Inhalt der Nachricht. News-Trading lässt sich auf Unternehmensberichte ebenso anwenden wie auf Notenbankkonferenzen und Konjunkturindikatoren und kann mit Optionen, am FX Markt oder mit Hebelprodukten umgesetzt werden. Welche News sind relevant, wie genau wird News-Trading umgesetzt und welche Ergebnisse sind realistisch? Diese und weitere Fragen sollen an dieser Stelle erläutert werden.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Wie funktioniert News-Trading?

![]() Ein Blick in einen beliebigen Kalender mit Wirtschaftsdaten an einem beliebigen Sonntagabend offenbart: Marktrelevante Nachrichten werden fast immer veröffentlicht. Dass nicht jede Nachricht die Märkte in ihren Grundfesten erschüttert oder zu neuen Allzeithochs antreibt, spielt für den Handelsansatz keine Rolle. Entscheidend ist, dass Nachrichten Marktbewegungen in die eine oder andere Richtung erwarten lassen und dass der Markt einen bestimmten Ausgang der Nachricht erwartet.

Ein Blick in einen beliebigen Kalender mit Wirtschaftsdaten an einem beliebigen Sonntagabend offenbart: Marktrelevante Nachrichten werden fast immer veröffentlicht. Dass nicht jede Nachricht die Märkte in ihren Grundfesten erschüttert oder zu neuen Allzeithochs antreibt, spielt für den Handelsansatz keine Rolle. Entscheidend ist, dass Nachrichten Marktbewegungen in die eine oder andere Richtung erwarten lassen und dass der Markt einen bestimmten Ausgang der Nachricht erwartet.

Relevante News sind z. B.

- Konjunkturindikatoren

- Pressekonferenzen im Nachgang von Notenbanksitzungen

- Bilanzpressekonferenzen

- Daten zum Arbeitsmarkt usw.

News prognostizieren oder „blind“ auf Volatilität setzen

Es gibt zwei Möglichkeiten, an der Veröffentlichung einer Nachricht durch Behörden, Wirtschaftsforschungsinstituten und anderen Akteuren (legal) Geld zu verdienen.

- können Trader versuchen, den genauen Ausgang der Nachricht und die folgende Marktreaktion korrekt zu antizipieren.

- kann auf eine deutliche Marktreaktion unabhängig von deren Richtung spekuliert werden. Die erste Variante ermöglicht Spekulationsgewinne, wenn erstens der Inhalt der News und zweitens die Marktreaktion darauf korrekt eingeschätzt wird, die zweite Variante verspricht bereits Erfolg, wenn der Markt eine hinreichend starke Reaktion zeigt.

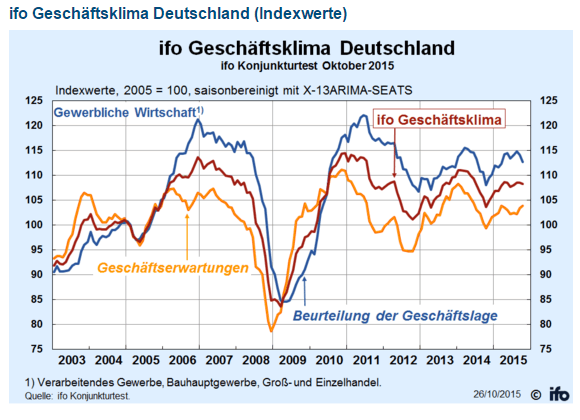

Beispiel: Für einen beliebigen Tag wird am deutschen Aktienmarkt die Veröffentlichung des ifo-Geschäftsklimaindexes erwartet. Am Markt herrscht eine große Unsicherheit im Hinblick auf die konjunkturelle Entwicklung in Deutschland. Von besonderer Bedeutung ist deshalb der Teilindex für die Geschäftserwartungen der kommenden sechs Monate. Der Markt erwartet für den Teilindex einen Wert von 103 Punkten. Der Index liegt mit 105 Punkten deutlich über den Erwartungen. Der DAX steigt in den ersten 15 Minuten nach der Veröffentlichung um 2,5 %.

Screenshot ifo-Institut

Die Markterwartungen müssen enttäuscht oder übertroffen werden

![]() Ein News-Trader hätte in dieser Konstellation einen Gewinn erzielen können, wenn vor der Veröffentlichung des ifo-Geschäftsklimaindexes eine Longposition im DAX eröffnet worden wäre. Um diese Entscheidung auf einer sinnvollen Grundlage zu treffen, sind erstens eine Vorstellung vom Ausgang der News und zweitens die möglichst genaue Kenntnis der Markterwartungen notwendig.

Ein News-Trader hätte in dieser Konstellation einen Gewinn erzielen können, wenn vor der Veröffentlichung des ifo-Geschäftsklimaindexes eine Longposition im DAX eröffnet worden wäre. Um diese Entscheidung auf einer sinnvollen Grundlage zu treffen, sind erstens eine Vorstellung vom Ausgang der News und zweitens die möglichst genaue Kenntnis der Markterwartungen notwendig.

Am effektivsten lässt sich diese Entscheidung treffen, wenn die Nachricht und die Markterwartungen kombiniert betrachtet werden.

Eine Marktbewegung setzt eine deutliche Differenz zwischen Erwartung und Resultat voraus.

Im obigen Beispiel muss der Indikator also entweder ungewöhnlich positiv ausfallen oder/und auf eine ungewöhnlich negative Erwartungshaltung treffen.

Für beides lassen sich Anhaltspunkte finden. Haben Analysten in den letzten Tagen und Wochen ihre Einschätzung aufgrund allgemeiner Ereignisse deutlich nach unten korrigiert, die in den Management-Etagen noch gar keine Rolle spielen? Das ist z. B. nach Änderungen bei Rohstoffpreisen und Wechselkursen denkbar – diese Ereignisse wirken häufig später und weniger stark auf die Unternehmensergebnisse als es der Markt annimmt.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Wie lassen sich Markterwartungen messen und Indikatoren prognostizieren?

![]() Um unerwartete Entwicklungen eines Indikators korrekt zu antizipieren ist viel Erfahrung mit einem bestimmten Indikator erforderlich. Wie ein Indikator auf geänderte Umwelteinflüsse reagiert, wie er im Nachgang seines eigenen Anstiegs oder Absinkens reagiert und welche Änderungen in welchem Umfeld plausibel sind, hängt von verschiedenen Komponenten des Indikators zusammen.

Um unerwartete Entwicklungen eines Indikators korrekt zu antizipieren ist viel Erfahrung mit einem bestimmten Indikator erforderlich. Wie ein Indikator auf geänderte Umwelteinflüsse reagiert, wie er im Nachgang seines eigenen Anstiegs oder Absinkens reagiert und welche Änderungen in welchem Umfeld plausibel sind, hängt von verschiedenen Komponenten des Indikators zusammen.

So basiert der ifo-Geschäftsklimaindex – ein Frühindikator für die deutsche Konjunktur – auf der monatlichen Befragung von ca. 7.000 Unternehmen und ist damit einerseits breit aufgestellt, andererseits anfällig für (menschliche) Wahrnehmungsverzerrungen. Der ZEW-Indikator basiert auf Meinungen von Finanzexperten und ist dadurch einerseits von einer branchenbezogenen Sicht auf alle Dinge geprägt, andererseits immer für Überraschungen gut.

Doch wie lassen sich die „Erwartungen des Marktes“ messen?

„Der Markt“ besteht nicht nur, aber zu einem wesentlichen Teil aus professionellen Marktteilnehmern. Deshalb sind Umfragen unter Analysten und Volkswirten durchaus ein hilfreicher Indikator für die allgemeine Markteinschätzung. Auch Sentiment-Indikatoren wie z. B. der Sentix können beim News-Trading hilfreich sein. Der Sentix basiert auf Umfragen zur Marktentwicklung unter Investoren und kann Indizien dafür liefern, dass die Erwartungen sich anders entwickeln als die Realität.

Eine weitere Quelle für Daten zu Markterwartungen sind Portale wie www.whispernumber.com (englisch). Hier teilen Nutzer ihre persönlichen Erwartungen zu Unternehmenszahlen und anderen Daten mit. Aus den zahlreichen Einschätzungen werden Durchschnittswerte gebildet.

Welche News sind relevant?

![]() Für News-Trading sind grundsätzlich alle Nachrichten relevant, die mit einer gewissen Wahrscheinlichkeit eine Marktreaktion erwarten lassen, zeitlich planbar sind und sich mit Markterwartungen abgleichen lassen. News, die ganz plötzlich auftreten, eignen sich dagegen kaum für die Strategien, weil keine ausreichende Reaktionszeit mehr zur Verfügung steht.

Für News-Trading sind grundsätzlich alle Nachrichten relevant, die mit einer gewissen Wahrscheinlichkeit eine Marktreaktion erwarten lassen, zeitlich planbar sind und sich mit Markterwartungen abgleichen lassen. News, die ganz plötzlich auftreten, eignen sich dagegen kaum für die Strategien, weil keine ausreichende Reaktionszeit mehr zur Verfügung steht.

Zur Auswahl stehen somit:

- Jahreshauptversammlungen/Bilanzpressekonferenzen von Aktiengesellschaften

- Konjunkturindikatoren nahezu jeglicher Art

- Veröffentlichungen von Notenbanken

- Ratingagenturen

- Statistikämter

Es würde an dieser Stelle zu weit führen, auch nur einen Teil der News detailliert darzustellen. Ein Abgleich früherer Wirtschaftstermine mit der Kursentwicklung zum entsprechenden Zeitpunkt legt rasch offen, welche Veröffentlichungen den Markt – im wahrsten Sinne des Wortes – bewegt haben.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Langfristige und kurzfristige Strategien

Die meisten strategischen Ansätze im News-Trading sind kurzfristiger Natur

Trader versuchen, den infolge einer Veröffentlichung entstehenden Marktimpuls zu handeln. Je nach Strategie kann dabei der Fokus auf einen möglichst großen Kursgewinn oder eine möglichst hohe Trefferquote gelegt werden.

Um eine erwartete Bewegung in möglichst großem Umfang zu handeln kann bereits im Vorfeld der Veröffentlichung einer News eine Position eröffnet werden. Das setzt eine klare Vorstellung von der Marktreaktion voraus. Alternativ dazu kann oberhalb und unterhalb des aktuellen Marktkurses eine Stop-Buy bzw. Stop-Sell-Order platziert werden. Dabei muss ein angemessener Abstand zum Marktkurs gewahrt werden, damit die Orders nicht durch impulslose Marktbewegungen ausgelöst werden.

Bei der letzteren Vorgehensweise muss das Verhalten des Brokers (insbesondere, wenn es sich um einen Market Maker handelt) berücksichtigt werden: Im direkten zeitlichen Umfeld marktrelevanter News werden die Spreads häufig ausgeweitet.

Trader sollten sich zudem eines ganz spezifischen Risikos bewusst sein: Mitunter steigt der Markt direkt nach der Veröffentlichung kurz an, um dann zu fallen et vice versa. In diesem Fall führt eine der beiden Positionen zum Verlust.

Langfristige Strategien sehen im Zusammenhang mit News-Trading z. B. den Kauf von Aktien vor, die durch News kurzzeitig unterbewertet sind. Das ist typischerweise der Fall, wenn ein Ereignis ein Unternehmen kurzfristig stark trifft, langfristig aber weniger oder gar keine Auswirkungen auf die Geschäftsentwicklung hat. Beispiele dafür sind z. B. Streiks bei Paketdiensten oder Fluggesellschaften.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Charttechnik und Trailing Stops zur Gewinnsicherung

![]() Es bietet sich an, eine erwartete Marktreaktion im Kontext der charttechnischen Verfassung des Marktes zu betrachten und wichtige Marken im Chart in die Umsetzung der Strategie einzubeziehen. Ein Beispiel: Der S&P 500 notiert kurz vor der Veröffentlichung der US-Arbeitsmarktdaten (Non-Farm Payrolls) kurz unterhalb eines zweifach getesteten Widerstands bei 2120 Punkten. Wird mit einer überraschend hohen Zahl neuer Stellen gerechnet bzw. darauf „gewettet“, kann eine Stop-Buy-Order kurz oberhalb des Widerstands platziert werden.

Es bietet sich an, eine erwartete Marktreaktion im Kontext der charttechnischen Verfassung des Marktes zu betrachten und wichtige Marken im Chart in die Umsetzung der Strategie einzubeziehen. Ein Beispiel: Der S&P 500 notiert kurz vor der Veröffentlichung der US-Arbeitsmarktdaten (Non-Farm Payrolls) kurz unterhalb eines zweifach getesteten Widerstands bei 2120 Punkten. Wird mit einer überraschend hohen Zahl neuer Stellen gerechnet bzw. darauf „gewettet“, kann eine Stop-Buy-Order kurz oberhalb des Widerstands platziert werden.

Die Charttechnik kann auch Hinweise für sinnvolle Ausstiegsniveaus liefern. Entwickelt sich eine Position negativ, sollte sie ohnehin rasch durch ein Stop-Loss glattgestellt werden – News mit Potenzial entfalten dieses gewöhnlich schnell.

Gleichzeitig bieten sich Regeln für Gewinnmitnahmen an, da je nach allgemeiner Marktlage die Wirkung einer News schnell nachlassen oder durch eine andere Nachricht neutralisiert werden kann.

Eine Möglichkeit besteht darin, eine profitable News-Position ganz oder teilweise zu schließen, wenn der Markt sich nach dem Impuls einem Widerstand bzw. einer Unterstützung nähert. Das birgt allerdings das Risiko, einen Teil der Marktbewegung zu verpassen. Eine Alternative zur charttechnisch begründeten Gewinnmitnahme sind deshalb „Trailing Stops“.

News-Trading am Devisenmarkt

Für den Devisenmarkt sind jene News besonders interessant, die nach Ansicht der Marktteilnehmer auf Änderungen des Zinsniveaus schließen lassen. Dazu gehören direkte oder indirekte Äußerungen der Notenbank und Indikatoren, die im Kontext solcher Äußerungen Rückschlüsse zulassen.

Beispiel: Kündigt die US-Notenbank Federal Reserve an, den Leitzins zu erhöhen, wenn entweder die Zahl der neu geschaffenen Stellen in den nächsten Monaten oder die Inflationsrate deutlich steigt, verleiht dies News zur Preis- und Arbeitsmarktentwicklung eine besondere Bedeutung.

Ein (nicht auf den Devisenmarkt beschränktes) Risiko im Zusammenhang mit zweigleisigen Positionen (Stop-Buy und Stop-Sell) besteht in Kurslücken infolge einer Veröffentlichung. Die am Markt tatsächlich existenten Kurslücken können durch die interne Preisstellung des Brokers noch deutlich verstärkt werden, so dass eine Position im schlimmsten Fall zu deutlich schlechteren Positionen eröffnet und die gegenläufige Position mit einem großen Verlust geschlossen wird.

Sind derartige Verwerfungen zu erwarten, eignet sich die Eröffnung zweier gegenläufiger Positionen vor der Veröffentlichung besser. Der Broker muss dies zulassen – einige Anbieter verrechnen gegenläufige Positionen automatisch. Bewegt sich der Markt nach der Veröffentlichung nach oben, wird die Shortposition geschlossen et vice versa.

Technisch betrachtet besteht kein wesentlicher Unterschied zwischen News-Trading am FX-Markt und News-Trading mit CFDs auf andere Basiswerte. Auch der Einsatz börslich gehandelter Wertpapiere wie z. B. Hebelzertifikaten ist möglich.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.News-Trading mit Optionen

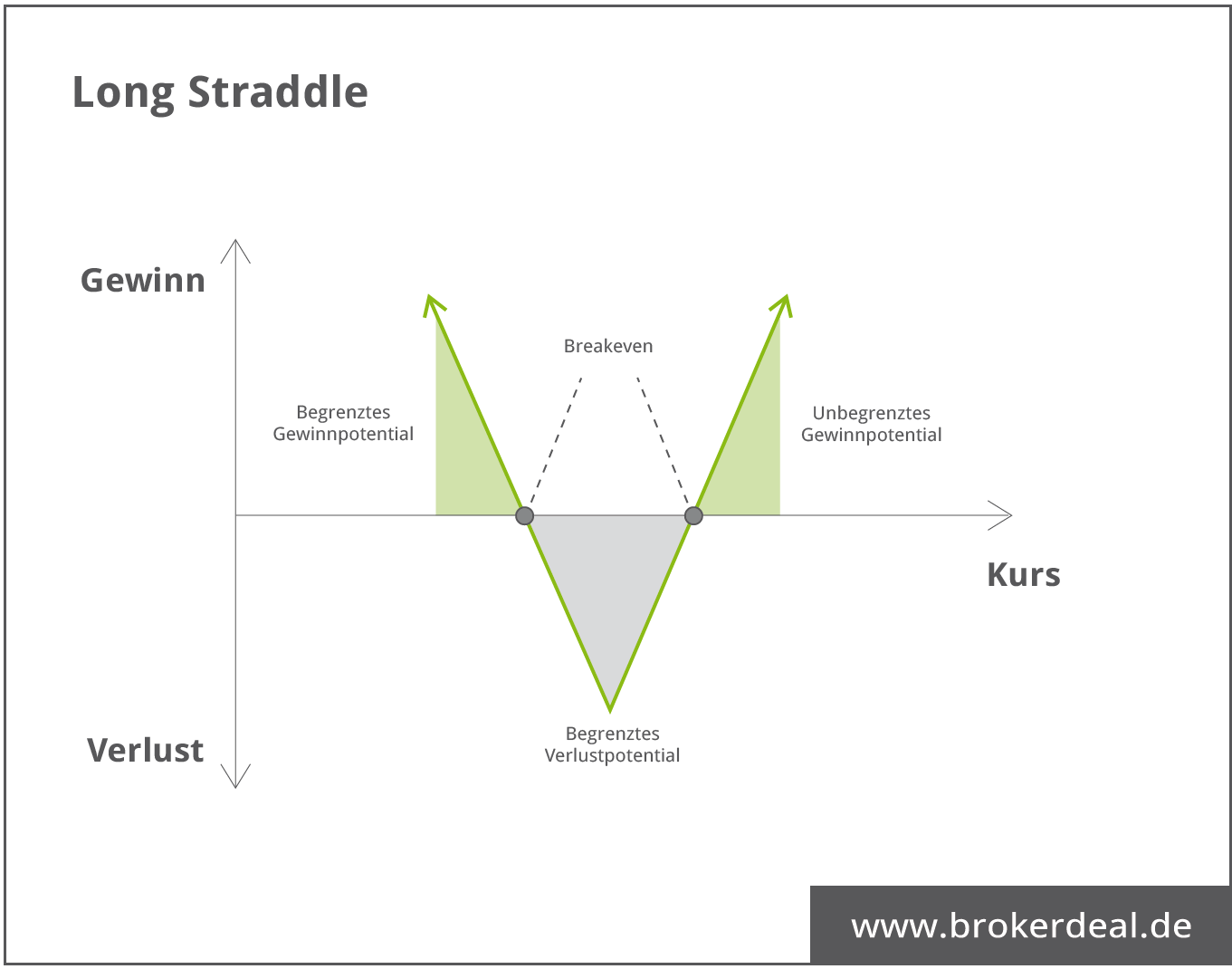

Der Optionshandel ist für die Spekulation auf Marktbewegungen unbekannter Richtung geradezu prädestiniert: Seit Jahrzehnten werden Strategien eingesetzt, mit denen Trader von einem starken Anstieg der Volatilität profitieren. Zu den bekanntesten Ansätzen zählen „Long Straddle“ und „Long Strangle“. Beide Strategien werden nicht nur in Verbindung mit News-Trading eingesetzt und können auf nahezu jede Anlageklasse angewandt werden.

„Long Straddle“

![]() Bei einem „Long Straddle“ werden jeweils eine Call- und eine Put-Option mit identischer Restlaufzeit am Geld eröffnet. Der Einsatz entspricht somit (ohne Transaktionskosten) der Summe der beiden Optionsprämien. Steigende Kurse führen zu Gewinnen in der Call-Option und zu Verlusten in der Put-Option. Der „Breakeven“ ist erreicht, wenn die Kursgewinne in der einen Option die Kursverluste in der anderen Option übersteigen. Der Maximalverlust (100 %) tritt ein, wenn sich der Markt gar nicht bewegt und beide Option am Geld verfallen. Der maximale Gewinn ist (zumindest bei steigenden Kursen) theoretisch unbegrenzt.

Bei einem „Long Straddle“ werden jeweils eine Call- und eine Put-Option mit identischer Restlaufzeit am Geld eröffnet. Der Einsatz entspricht somit (ohne Transaktionskosten) der Summe der beiden Optionsprämien. Steigende Kurse führen zu Gewinnen in der Call-Option und zu Verlusten in der Put-Option. Der „Breakeven“ ist erreicht, wenn die Kursgewinne in der einen Option die Kursverluste in der anderen Option übersteigen. Der Maximalverlust (100 %) tritt ein, wenn sich der Markt gar nicht bewegt und beide Option am Geld verfallen. Der maximale Gewinn ist (zumindest bei steigenden Kursen) theoretisch unbegrenzt.

Die Höhe der Optionsprämien hängt von der impliziten Marktvolatilität und der Restlaufzeit ab. Wird letztere sehr kurz gewählt, ist der Einsatz geringer. Optionsstrategien sind in ruhigen Märkten mit anschließend deutlich steigender Volatilität besonders profitabel – deshalb führen vor allem starke Kursverluste aufgrund der dabei häufig zu beobachteten Geschwindigkeit zu hohen Gewinnen.

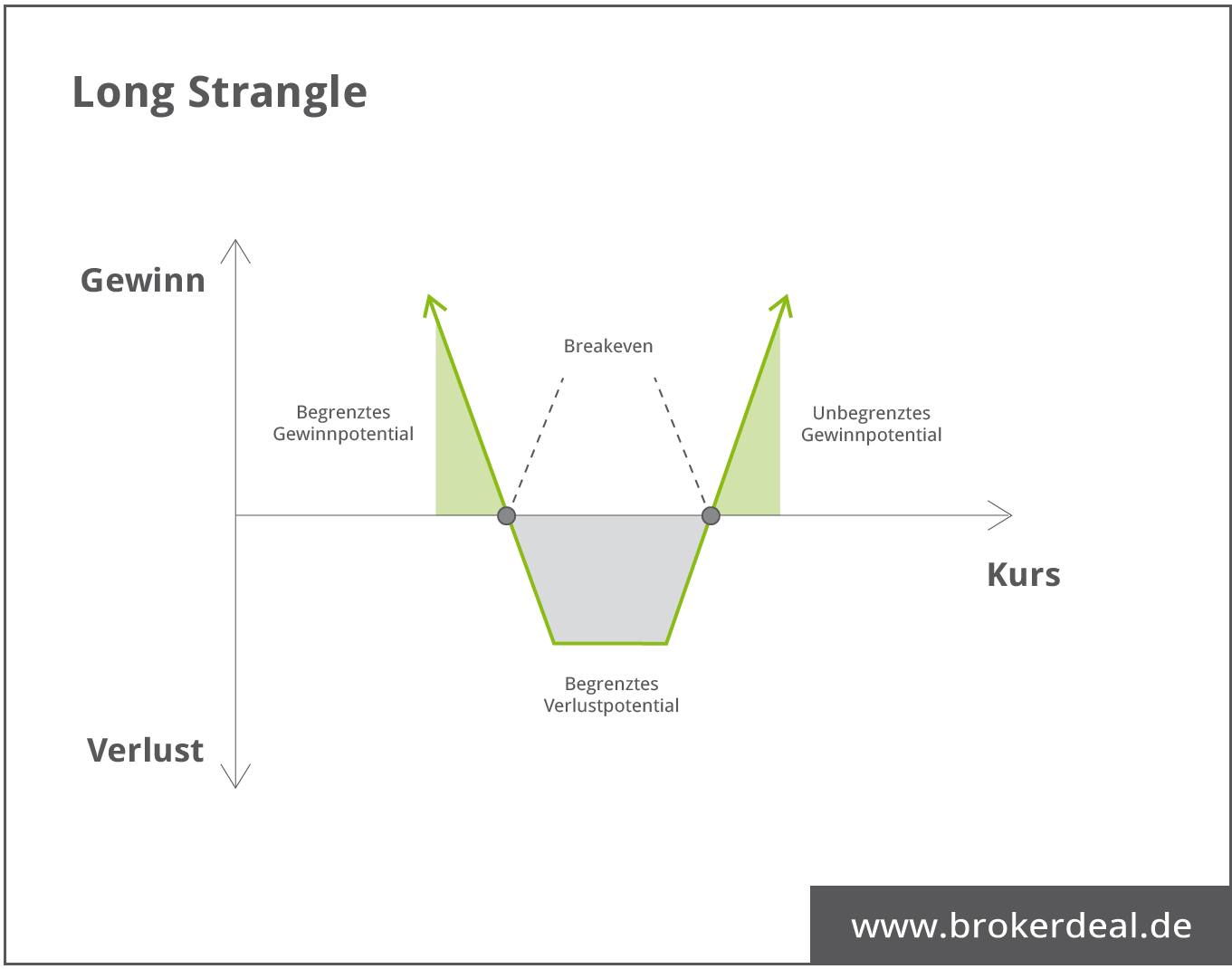

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.„Long Strangle“

Mit einem „Long Strangle“ kann mit einer etwas aggressiveren Grundausrichtung auf Kursbewegungen spekuliert werden. Im Unterschied zum „Straddle“ werden die beiden Optionen nicht am Geld eröffnet.

Beispiel: Der DAX notiert bei 8.000 Punkten. Es wird eine Call-Option mit einem Ausübungspreis von 8.200 Punkten und eine Put-Option mit einem Ausübungspreis von 7.800 Punkten eröffnet.

![]() Notiert der Markt am Fälligkeitstag der Optionen (dessen Entfernung zu Zwecken des News-Tradings wiederum nicht in allzu weiter Ferne gewählt werden sollte) innerhalb der Spanne von 7.800 bis 8.200 Punkten, tritt ein Totalverlust ein. Der Breakeven tritt ein, wenn entweder die Call-Option oder die Put-Option einen so hohen inneren Wert aufweist, dass damit beide Optionsprämien amortisiert werden können.

Notiert der Markt am Fälligkeitstag der Optionen (dessen Entfernung zu Zwecken des News-Tradings wiederum nicht in allzu weiter Ferne gewählt werden sollte) innerhalb der Spanne von 7.800 bis 8.200 Punkten, tritt ein Totalverlust ein. Der Breakeven tritt ein, wenn entweder die Call-Option oder die Put-Option einen so hohen inneren Wert aufweist, dass damit beide Optionsprämien amortisiert werden können.

Zur Umsetzung der Strategien ist nicht zwingend ein Eurex-Konto notwendig. Als Alternative dazu bieten sich Optionsscheine an, die bei für die meisten Basiswerte in hinreichend großer Zahl verfügbar sein sollten. Speziell bei sehr kurzen Restlaufzeiten gilt es, die Spreads im Auge zu behalten – sowohl beim Handel über eine Börse als auch im Emittentenhandel.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Sonderfälle: Shortpositionen und Digitaloptionen

Die meisten Überlegungen im Hinblick auf den Handel von Nachrichten beziehen sich auf die Erwartung mehr oder minder großer Marktbewegungen infolge der News. Ist der Markt kollektiv von hohen Schwankungen überzeugt, schlägt sich dies in den Optionsprämien nieder. In diesem Fall kann sich eine Strategie mit Shortpositionen im Optionshandel eignen, wenn die eigene Erwartungshaltung keine Marktbewegungen vorsieht.

Shortpositionen

![]() Eine Shortposition im Optionshandel ist nicht mit der weit verbreiteten Gleichsetzung von „short“ und „fallenden Kursen“ zu verwechseln. „Short“ bedeutet im Optionshandel den Verkauf von Optionen in der Position des Stillhalters und die Vereinnahmung der Optionsprämie. Der Stillhalter erleidet Verluste, wenn eine Option im Geld eingelöst werden kann.

Eine Shortposition im Optionshandel ist nicht mit der weit verbreiteten Gleichsetzung von „short“ und „fallenden Kursen“ zu verwechseln. „Short“ bedeutet im Optionshandel den Verkauf von Optionen in der Position des Stillhalters und die Vereinnahmung der Optionsprämie. Der Stillhalter erleidet Verluste, wenn eine Option im Geld eingelöst werden kann.

Im Fall eines „Short Straddles“ fällt ein Gewinn an, wenn entweder beide Optionen wertlos am Geld verfallen oder der innere Wert einer Option geringer ausfällt als die Summe der vereinnahmten Optionsprämien. Spiegelbildlich zum „Long Straddle“ ist der maximale Gewinn somit auf die Summe der Prämien begrenzt, während der maximale Verlust bei steigenden Kursen theoretisch unendlich groß ist. Shortpositionen im Optionshandel sind nicht bei allen Brokern möglich und eignen sich im Wesentlichen für erfahrene Trader.

Digitaloptionen

Einen Sonderfall stellen Digitaloptionen dar, die seit einigen Jahren verstärkt als „Binäre Optionen“ beworben werden. Eine Digitaloption unterscheidet sich von klassischen Optionen durch ihr diskretes, zweistufiges Auszahlungsmodell („Alles oder nichts“). Einzelne Optionsarten, darunter insbesondere Barrier-Optionen, eignen sich auch für News-Trading.

Es sei allerdings darauf hingewiesen, dass der noch junge Markt für Binäre Optionen verschiedene strukturelle Schwachstellen aufweist. So sind nahezu alle Anbieter auf dem europäischen Markt auf Zypern, Malta etc. ansässig. Die meisten „Broker“ sind zudem lediglich Whitelabel-Partner einiger weniger Plattformen aus dem zumeist süd-/südosteuropäischen Raum, deren Preisstellungen kaum Wettbewerbsdruck ausgesetzt sind.

News-Trading und Expert Advisors

Automatisierte Lösungen ergeben im Zusammenhang mit News-Trading nur Sinn, wenn ungeachtet des Ausgangs einer News „blind“ auf Marktbewegungen in die eine oder andere Richtung spekuliert wird. Das ist mit Handelsplattformen wie MetaTrader möglich: Die News werden dabei aus einem Wirtschaftskalender importiert. Kurz vor dem Veröffentlichungstermin werden Pending-Orders ober- und unterhalb des Marktkurses platziert.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Welche Gewinne sind realistisch?

![]() Welche Gewinne mit News-Trading-Strategien realistisch erzielbar sind, hängt von diversen Faktoren ab – unter anderem der eingesetzten Hebelwirkung. Grundsätzlich gilt wie für jede Handelsstrategie, dass eine strikte Verlustbegrenzung und eine möglichst hohe Trefferquote die wesentlichen Erfolgsfaktoren sind. Bei einer gelungenen Umsetzung sind allerdings eher viele kleine Gewinne als ein „Jackpot“ zu erwarten: Nur sehr wenige News bewegen die Märkte sehr weit in eine Richtung.

Welche Gewinne mit News-Trading-Strategien realistisch erzielbar sind, hängt von diversen Faktoren ab – unter anderem der eingesetzten Hebelwirkung. Grundsätzlich gilt wie für jede Handelsstrategie, dass eine strikte Verlustbegrenzung und eine möglichst hohe Trefferquote die wesentlichen Erfolgsfaktoren sind. Bei einer gelungenen Umsetzung sind allerdings eher viele kleine Gewinne als ein „Jackpot“ zu erwarten: Nur sehr wenige News bewegen die Märkte sehr weit in eine Richtung.

Bilderquelle:

- shutterstock.com

- zwei unterschiedliche Kontomodelle

- ab 0,01 Lots handeln über Standard-Konto

- rund 50 Währungspaare handelbar