Unser ECN Broker Vergleich bringt Sie zum Broker des Vertrauens. Wir bringen Ihnen die Top-ECN-Broker näher, die Transparenz, Geschwindigkeit und direkten Marktzugang bieten.

In der Welt des ECN-Tradings zählt jede Millisekunde. Unsere Auswahl führt Sie zu Brokern, die nicht nur schnelle Ausführungen, sondern auch die besten Spreads bieten.

👉 Wählen Sie mit Vertrauen den Broker aus, der Ihre Trading-Bedürfnisse am besten erfüllt.

- Konto ab: 100 €

- Min. Handelssumme: 0.01

- Regulierung: CySEC

- Konto ab: ab 250€

- Social Trading mit Autocopy-Funktion

- Konto ab: 0€

- Min. Handelssumme: 0.01

Sie wollen mehr erfahren?

- Konto ab: 0 €

- Min. Handelssumme: 0.01

Sie wollen mehr erfahren?

- Konto ab: 100 €

- Min. Handelssumme: 0.01

- CFD Service

- Konto ab: 100 €

- Min. Handelssumme: VARIABEL

82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Sie wollen mehr erfahren?

- Konto ab: 100$

- Min. Handelssumme: 0.01

- Konto ab: 50 $

- Min. Handelssumme: 0.01

Sie wollen mehr erfahren?

- Konto ab: 0€

- Min. Handelssumme: 0.00

Sie wollen mehr erfahren?

- Konto ab: 50€

- Min. Handelssumme: 0.01

Sie wollen mehr erfahren?

- Konto ab: 300 €

- Min. Handelssumme: 0.01

Sie wollen mehr erfahren?

- Konto ab: 100 €

- Min. Handelssumme: 1 MICRO-LOT

Sie wollen mehr erfahren?

- Konto ab: 5 $

- Min. Handelssumme: 0.01

💡Das Wichtigste in Kürze

ECN Broker bieten direkten Zugang zu einem großen Pool an Anlegern, vornehmlich institutionellen Investoren.

Vorteil ist, dass der Broker nicht die Gegenposition einnimmt, sondern die Order lediglich weiterleitet.

Sie sind ideal für erfahrene Trader, die schnelle Ausführungen und Markttiefe suchen.

- Wichtige Kriterien bei der Wahl eines ECN Brokers sind Gebührenstrukturen, Handelsplattformen und die Qualität der Orderausführung.

- ECN Trading bedingt oft eine höhere Mindesteinzahlung, da meist Kommissionen anfallen und ist daher weniger geeignet für Anfänger.

- In unserem ECN Broker Vergleich haben wir diese Aspekte berücksichtigt, um Ihnen die besten Broker für effektives und professionelles Trading zu präsentieren.

👉 Die besten ECN Broker zeichnen sich durch direkte Marktzugänge, niedrige Spreads und eine robuste Handelstechnologie aus.

👉 Die derzeit besten ECN Broker sind derzeit Pepperstone, Admirals und Plus500.

Was ist ein ECN Broker?

- ECN Broker leiten Kundenorders an ein Handelsnetzwerk weiter

- Die Kurse bilden sich ohne Einflussnahme und Änderungen durch Angebot und Nachfrage

- Bei ECN „in Reinform“ gibt es keine Interessenkonflikte

- ECN Broker verdienen Geld nur durch Kommissionen

- Der Handel ist mit Spreads ab 0,0 Pips möglich

🔍 Die besten ECN Broker im Vergleich

Pepperstone

Pepperstone ist ein bekanntes Unternehmen in der Broker-Welt. Die Pepperstone GmbH mit Sitz in Düsseldorf ist ein deutsches Unternehmen.

Pepperstone ist ein bekanntes Unternehmen in der Broker-Welt. Die Pepperstone GmbH mit Sitz in Düsseldorf ist ein deutsches Unternehmen.

Als deutscher ECN Broker genießt Pepperstone die Aufsicht und Seriosität der Bafin. Der Anbieter ist aktuell bester ECN Forex Broker.

ECN-Zugang bietet bei Pepperstone über das Raw-Konto. Dieses Konto ist ideal für erfahrene Trader.

Sie profitieren von engeren Spreads und sind direkt mit Liquiditätsanbietern verbunden.

Hier handeln Trader ab 0 Pips Spread, wobei eine niedrige Kommission von 2,60 EUR pro Lot (Halfturn) anfällt.

| 👍 Vorteile | 👎 Nachteile |

|---|---|

| ✅ ECN-Broker mit externem Liquiditätspool | ❌ Weiterbildungsbereich ist ausbaufähig |

| ✅ Keine Mindesteinzahlung notwendig | ❌ Keine echten Aktien handelbar; nur Forex oder CFDs |

| ✅ Starkes Angebot im Forex Bereich | |

| ✅ Nur 2,60€ Kommission je Lot | |

| ✅ Deutscher Broker mit Sitz in Düsseldorf |

Für Einsteiger empfiehlt sich dagegen das Standard-Konto. Es bietet STP-Zugang ohne zusätzliche Kommissionen, allerdings mit einem etwas höheren Spread.

Dieses Modell eignet sich gut für diejenigen, die sich erst an den Markt herantasten.

Pepperstone unterstreicht seine Kundenfreundlichkeit durch gebührenfreie Einzahlungen, auch via PayPal, und verzichtet auf eine Mindesteinzahlung.

➡️ Pepperstone ist der beste ECN Forex Broker. Er bedient mit seinen Konto-Modellen sowohl Einsteiger als auch ECN-erfahrene Trader.

Jetzt bei Pepperstone anmelden77.4% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem AnbieterAdmirals

Admirals bietet eine direkte Verbindung zu externen Liquiditätsanbietern. Zudem positioniert sich der Broker stark auf dem deutschen Markt.

Admirals bietet eine direkte Verbindung zu externen Liquiditätsanbietern. Zudem positioniert sich der Broker stark auf dem deutschen Markt.

Das Unternehmen, mit Sitz in Zypern, wird von der CySEC reguliert. Das bietet zusätzliche Sicherheit und Seriosität.

Ein besonderer Vorteil von Admirals ist das umfangreiche deutschsprachige Bildungsangebot, das regelmäßige Webinare einschließt.

Dies macht den Broker besonders attraktiv für deutschsprachige Trader, die Wert auf Weiterbildung legen.

Bei Admirals können Kunden mit einer Einlage von mindestens 100 Euro ein Handelskonto eröffnen.

| 👍 Vorteile | 👎 Nachteile |

|---|---|

| ✅ MetaTrader 5 Anbindung | ❌ Viele Kontomodelle könnten verwirren |

| ✅ Viele Kontomodelle verfügbar | |

| ✅ ECN-Kontomodelle vorhanden | |

| ✅ Echte Aktien und ETFs handelbar |

Der Broker bietet unterschiedliche Kontomodelle an.

Es gibt Konten mit niedrigen Kommissionen und sehr engen Spreads, ideal für erfahrene ECN-Trader.

Aber es gibt auch Konten ohne Kommissionen, die dafür etwas höhere Spreads haben – dafür aber keinen ECN-Zugang bieten.

➡️ Admirals ist eine hervorragende Wahl für Trader, die eine Kombination aus ECN-Zugang, Bildungsressourcen und flexible Kontenmodelle suchen.

Jetzt bei Admirals anmeldenCFD Service - 74% verlieren GeldPlus500

Plus500 ist zwar kein ECN-Broker, aber dennoch haben wir den Broker im ECN Broker Vergleich angeführt. Warum?

Plus500 ist zwar kein ECN-Broker, aber dennoch haben wir den Broker im ECN Broker Vergleich angeführt. Warum?

Als Market-Maker bietet Plus500 seinen Kunden einige einzigartige Vorteile, insbesondere in Bezug auf CFD-Handel.

Als Market-Maker bietet Plus500 variable Spreads, stete Liquidität und das alles ohne zusätzliche Kommissionen.

Reguliert von verschiedenen Behörden, einschließlich der zypriotischen CySEC, steht Plus500 für Seriosität und Vertrauenswürdigkeit.

| 👍 Vorteile | 👎 Nachteile |

|---|---|

| ✅ Umfangreiches Handelsangebot | ❌ Kein echter ECN-Broker |

| ✅ Besitzt eigenen großen Liquiditätspool | ❌ Kaum Ausbildungsmaterial |

| ✅ Keine Ordergebühren | |

| ✅ Variable Spreads | |

| ✅ Reagiert schnell auf Kundenwünsche |

Plus500 reagiert schnell auf Kundenanfragen. Der Broker bietet durch sein Modell eine kontinuierliche Liquidität.

Dank des Market-Maker-Modells kann Plus500 erweiterte Handelszeiten anbieten, was zusätzliche Flexibilität bedeutet.

➡️ Plus500 ist eine interessante Wahl für Trader. Auch wenn kein ECN-Trading möglich ist, so kann man hier dennoch einen geschmeidigen Einstieg finden.

Jetzt bei Plus500 anmelden82% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.So funktioniert ECN Trading

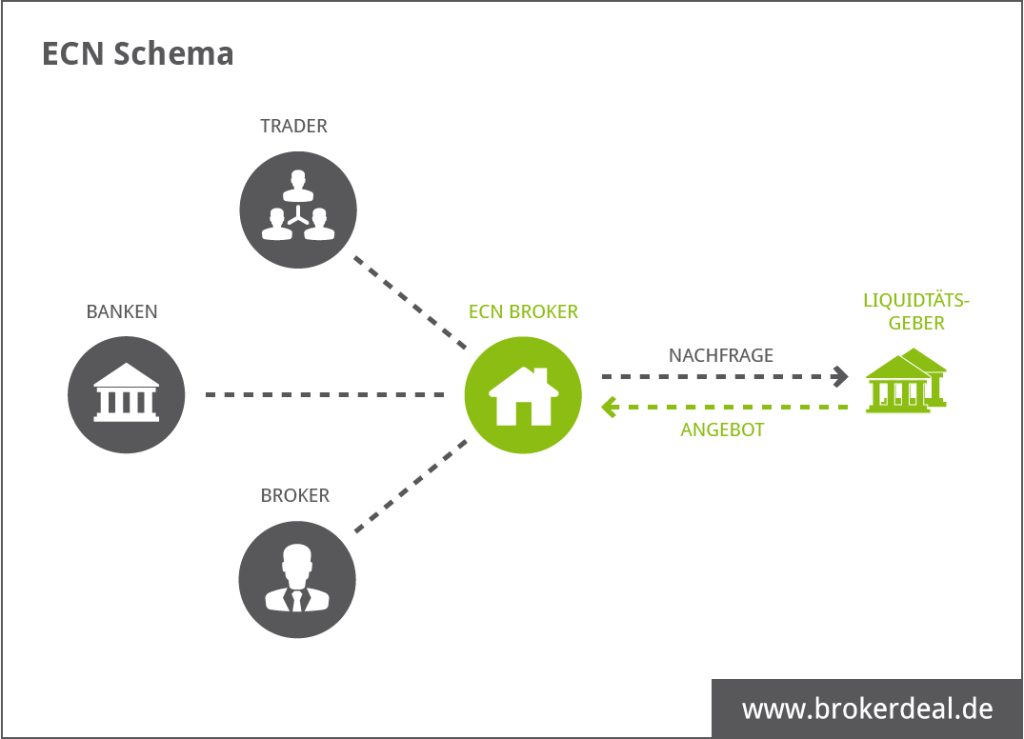

![]() Das Kürzel ECN steht für „Electronic Comunication Network“ und bezeichnet durch den Devisenhandel Marktmodelle, die private Trader an ein Netzwerk anbinden. Dem Netzwerk gehören neben anderen Privatanlegern auch Banken, Broker und weitere Netzwerke an.

Das Kürzel ECN steht für „Electronic Comunication Network“ und bezeichnet durch den Devisenhandel Marktmodelle, die private Trader an ein Netzwerk anbinden. Dem Netzwerk gehören neben anderen Privatanlegern auch Banken, Broker und weitere Netzwerke an.

Vereinfacht dargestellt können alle Teilnehmer des Netzwerks darin Liquidität anbieten und nachfragen – ein ECN ist ein außerbörslicher Marktplatz für den FX-Handel.

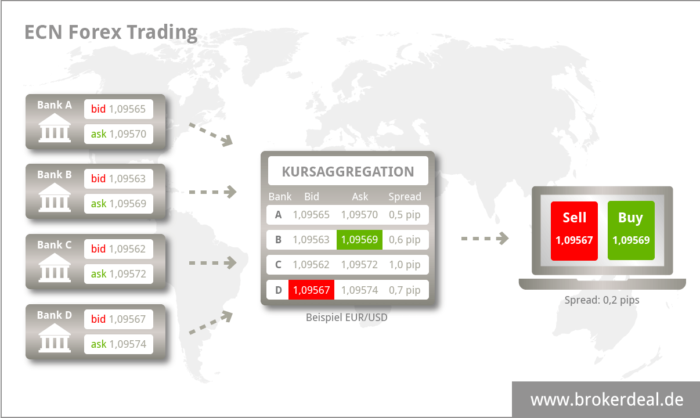

Wie auf jedem anderen (echten) Marktplatz kommen die Kurse durch Angebot und Nachfrage zustande. Je mehr Teilnehmer an ein ECN angebunden sind, desto mehr Liquidität steht auf dem Marktplatz zur Verfügung und desto effizienter läuft die Preisbildung auf dem Markt ab.

Effiziente Preisbildung ist im Forex Handel gleichbedeutend mit engen Spreads und starker Markttiefe.

Funktionsweise von ECN Brokern

Einbindung in ein Netzwerk

![]() Beim ECN Trading binden ECN Broker ihre Tradingkunden direkt in eine Art Liquiditätsnetzwerk ein. Alle Teilnehmer innerhalb dieses Netzwerks haben die Möglichkeit, Aufträge direkt in das Orderbuch des ECN Brokers einzutragen.

Beim ECN Trading binden ECN Broker ihre Tradingkunden direkt in eine Art Liquiditätsnetzwerk ein. Alle Teilnehmer innerhalb dieses Netzwerks haben die Möglichkeit, Aufträge direkt in das Orderbuch des ECN Brokers einzutragen.

Einmal ins Orderbuch eingetragene Aufträge können jederzeit eingesehen und nachverfolgt werden. Die Orders können meistens auch innerhalb der Spreads im Orderbuch platziert werden.

Aufgaben des ECN Brokers

Die Leistung von ECN Brokern besteht in der Bereitstellung des Zugangs zum Netzwerk und der technischen Abwicklung. Die Broker leiten die Orders ihrer Kunden an die elektronische Handelsplattform des Netzwerks weiter, wo es zur Ausführung kommt.

Kommission statt Spread

Wie bereits erwähnt erfolgt die Kursbildung durch Angebot und Nachfrage, worauf der ECN Broker keinen Einfluss hat. Hierfür sind im besten Fall keine Spreads zu entrichten. Da ECN Broker nicht vom Spread profitieren, bieten sie in der Regel vorteilhafte Spreads mit einer geringen Differenz zwischen Geld- und Briefkurs an (Bid-Ask-Differenz).

ECN-Brokern erzielen ihre Umsätze grundsätzlich durch die Berechnung einer Kommission.

Von ECN Trading profitieren

Welche Vorteile gibt es beim Handel über einen ECN Broker?

Ein ECN Broker bietet seinen Kunden zahlreiche Vorteile. Beispielsweise profitieren Forex Trader bei ECN Brokern von relativ engen Spreads. Des Weiteren ist die Gebührenberechnung bei ECN Brokern durch Einsicht in das Orderbuch wesentlich transparenter als beim STP Trading.

Kunden eines ECN Brokers profitieren jedoch nicht nur von der hohen Transparenz dieses Geschäftsmodells, sondern auch vom direkten Zugang zum Devisenmarkt, einer hohen Kostenersparnis und einer hohen Liquidität.

ECN Broker: Vorteile auf einen Blick

- Enge Spreads

- Transparente Gebührenberechnung

- Hohe Liqiudität

- Direkter Zugang zum Interbankenmarkt

- Kostenersparnis

Unterschiede zu STP und Market Making

![]() Damit unterscheidet sich das Marktmodell von ECN Brokern grundlegend von dem anderer Broker-Typen. ECN Broker sind „Broker“ im engsten Sinne: Die Vergütung erfolgt ausschließlich für die Weiterleitung der Orders an das ECN und die technische Abwicklung inklusive Kontoführung etc.

Damit unterscheidet sich das Marktmodell von ECN Brokern grundlegend von dem anderer Broker-Typen. ECN Broker sind „Broker“ im engsten Sinne: Die Vergütung erfolgt ausschließlich für die Weiterleitung der Orders an das ECN und die technische Abwicklung inklusive Kontoführung etc.

„Echte“ ECN Broker verdienen Geld deshalb ausschließlich durch Kommissionen. Die Kurse und damit auch die Spreads im ECN entziehen sich dagegen jeglicher Einflussmöglichkeit des Brokers und werden allein durch Angebot und Nachfrage auf dem virtuellen Marktplatz geregelt.

Market Maker können gegen ihre Kunden handeln

Zum Vergleich: Market Maker leiten Kundenorders zunächst nicht weiter, sondern führen Aufträge durch die Verrechnung mit gegenläufigen Positionen anderer Kunden aus und begeben sich ggf. auch selbst in die Kontrahentenposition zum Kunden.

Ob Market Maker überhängende Nettopositionen durch Hedging absichern und dadurch Interessenskonflikte vermeiden, ist für Trader von außen nur schwer nachvollziehbar.

Im ungünstigsten Fall verdienen Market Maker durch den Handel gegen ihre eigenen Kunden – und legen dabei auch noch die Abrechnungskurse selbst fest, da „Market Making“ per definitionem kein Markt im eigentlichen Sinne ist.

Stärken und Schwächen von ECN-Modellen

Bei „echten“ ECN Brokern verhält sich dies anders: Bei diesem Marktmodell besteht kein wirtschaftliches Interesse des Brokers an den Kursen und die Ausführung von Orders erfolgt nach festgelegten und öffentlich einsehbaren Ausführungsregeln („Matching Rules“).

Für das Betriebsergebnis des Brokers spielt es keine unmittelbare Rolle, ob Kurse zu 0,1 oder 3,0 Pips Spread gestellt werden – zumal sich dies ohnehin seiner Gestaltungsmacht entzieht.

Das einzige betriebswirtschaftliche Interesse eines ECN Brokers besteht in der Ausführung möglichst großer Ordervolumina, da dieses die Stückkosten senkt und die Erlöse durch Kommissionen erhöht.

Interessenskonflikte zwischen Broker und Kunde gibt es bei ECN „in Reinform“ dadurch nicht.

„ECN“ nicht immer nur in Reinform

Dennoch sind auch ECN Marktmodelle nicht frei von Schwächen. Die größte besteht darin, dass nicht immer zwingend ECN „in Reinform“ vorliegt. Broker könnten etwa einen Teil der Orders an das Netzwerk weiterleiten und einen Teil selbst als Market Maker ausführen.

Diese Praxis ist von STP Brokern bekannt: Einige Broker dieses Typs leiten Orders unterhalb einer festgelegten Größe, in bestimmten Währungspaaren oder zu bestimmten Tageszeiten nicht an den Bankenpool weiter und nehmen stattdessen eine hausinterne Ausführung vor.

Woran man unseriöse ECN Broker erkennen kann

Broker geben solche Details zu ihren Marktmodellen nur ungern preis und verstecken sie hinter unauffälligen Formulierungen oder Strukturen. „Verdächtig“ im Hinblick auf ein hybrides Marktmodell sind etwa Broker, die „zusätzliche Liquidität über die im Netzwerk bereitgestellte hinaus bereitstellen können“. Genau hinsehen sollten Sie auch, wenn ein Broker eine zusätzliche Zweigniederlassung betreibt und diese sich vom Hauptangebot durch geringere Kapitalanforderungen für Orders und Kontoeröffnungen abhebt. Möglicherweise werden hier Kundenorders zunächst hausintern verrechnet und saldiert an das ECN weitergeleitet.

Jetzt zu admirals CFD Service - 74% verlieren GeldFür welche Trader sind ECN Broker die richtige Wahl?

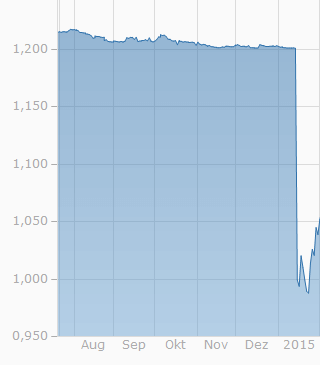

![]() Tendenziell sind die Kapitalanforderungen bei ECN Brokern höher als bei Market Makern und den meisten STP Brokern. Das gilt sowohl im Hinblick auf die zur Kontoeröffnung notwendige Mindesteinlage als auch die minimale Ordergröße.

Tendenziell sind die Kapitalanforderungen bei ECN Brokern höher als bei Market Makern und den meisten STP Brokern. Das gilt sowohl im Hinblick auf die zur Kontoeröffnung notwendige Mindesteinlage als auch die minimale Ordergröße.

Während Market Maker Handelskonten bereits ab einigen hundert Euro eröffnen, verlangen die meisten ECN Broker 5.000 € oder sogar fünfstellige Beträge als Mindesteinlage.

Dennoch grenzt sich die Zielgruppe von ECN Brokern nicht primär durch eine exponierte Finanzkraft von den Zielgruppen der Broker mit anderen Marktmodellen ab.

ECN Broker sind die richtige Adresse für Trader, die sich der mit Interessenkonflikten verbundenen Risiken bewusst sind und die Rolle des Brokers im Handel auf die eines Dienstleisters mit einem klar definierten Aktionsradius begrenzen möchten.

Die expliziten Kosten im ECN Trading sind nicht zwingend, aber häufig günstiger als bei anderen Broker-Typen. Die Kosten setzen sich aus den Spreads des Marktplatzes und den Kommissionen des Brokers zusammen.

Notwendige Bedingung für niedrige Handelskosten ist ein ECN mit starker Liquidität und ein Broker mit einem Gebührenmodell, das zu Ihren Handelsgewohnheiten passt.

Qualitätskriterien für ECN Broker

![]() Falls Sie sich für ECN als Marktmodell entschieden haben, sollten Sie keine Kompromisse eingehen und auf ECN Trading in Reinform bestehen.

Falls Sie sich für ECN als Marktmodell entschieden haben, sollten Sie keine Kompromisse eingehen und auf ECN Trading in Reinform bestehen.

Hybride Marktmodelle, bei denen ein Teil der Orders hausintern oder anderweitig außerhalb des Netzwerkes abgewickelt wird, sind kein ECN Trading und werden sinnvoller mit STP und Market Making verglichen.

„Echtes“ ECN ist nur wertvoll, wenn die Liquidität auf dem Marktplatz durchgängig hoch ist, ohne dass dies nur durch vertraglich festgelegte Interventionen einzelner Teilnehmer gewährleistet werden kann.

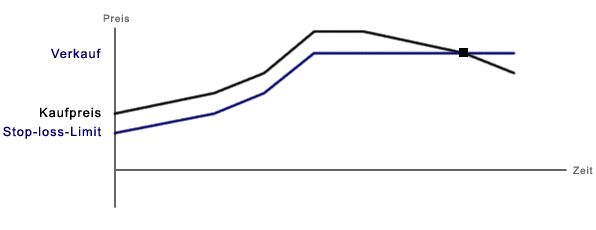

Eine hohe Liquidität ist notwendige Bedingung für den Handel mit engen – im besten Fall gar keinen – Spreads. Damit die Handelskosten niedrig ausfallen, sollte das Gebührenmodell eines Brokers zu Ihren typischen Ordergewohnheiten passen:

Handeln Sie weniger, sind meist pauschale Gebühren pro Standard-Lot günstiger, handeln Sie sehr viel, empfiehlt sich dagegen ein Broker mit degressiv gestalteter Staffelung.

Auch Gewissheit über die Behandlung von eventuellen Nachschusspflichten ist einen Blick in die Geschäftsbedingungen wert.

Einige Broker schließen über das Kontoguthaben hinausgehende Nachschusspflichten verbindlich aus und entlasten ihre Kunden dadurch von Risiken im Zusammenhang mit plötzlichen Ereignissen und einem damit verbundenen, plötzlichen Anstieg der Volatilität.

Jetzt zu admirals CFD Service - 74% verlieren GeldHandelskosten, Regulierung, Service

![]() Neben den Handelskosten sollte auch das rechtliche und regulatorische Umfeld inklusive der Einlagensicherung möglichst anspruchsvoll gestaltet sein.

Neben den Handelskosten sollte auch das rechtliche und regulatorische Umfeld inklusive der Einlagensicherung möglichst anspruchsvoll gestaltet sein.

Wie bei allen Brokern gilt: Eine EU-Regulierung auf MiFID-Grundlage ist besser als ein Sitz in Übersee und ein britischer Broker ist einem solchen mit Sitz in Zypern in diesem Punkt vorzuziehen.

Falls Sie bislang nur wenige oder gar keine Erfahrungen im FX Handel gemacht oder bislang bei einem Broker mit intensiver Kundenbetreuung gehandelt haben, sollten Sie ganz besonders auf das Serviceangebot achten.

Der Support einiger Anbieter ist nur in englischer Sprache erreichbar und/oder nicht auf Fragen von Einsteigern eingestellt.

Screenshot deutsche Börse

Handelsplattform

Auch die Handelsplattform muss im Vergleich hinsichtlich Ihrer Pläne berücksichtigt werden: Ist automatisierter Handel möglich? Wenn ja: In welcher Programmiersprache? Lässt der Broker Scalping zu?

Welche Orderarten stehen zur Auswahl und wie gut sind Charting-Tool und Benutzeroberfläche? Gibt es Webinare mit Live Trading? Diese Liste ließe sich noch ein Stück weit fortsetzen – ein qualifizierter Vergleich ist mehr als die Auflistung von Angaben zu Gebühren und Mindesteinlage!

👉 Jetzt ECN Broker vergleichen!

- Machen Sie jetzt den ECN Broker Vergleich!

- Suchen Sie sich den passen Anbieter für Sie aus!

- Eröffnen Sie ein kostenfreies Demokonto & testen Sie den Broker!

Wir empfehlen Ihnen einen der Top-3 Broker. Selbstverständlich können Sie sich zunächst auch bei mehreren Anbietern unverbindlich anmelden und das kostenfreie Demokonto testen, bevor Sie sich für ein Unternehmen entscheiden.

Bilderquelle: shutterstock.com

- Mehr als 2.000 CFD Instrumente verfügbar

- Kostenloses Demokonto

- 24/7 Kundesupport