Unter dem Oberbegriff „Scalping“ werden verschiedene Handelsansätze verstanden, denen eine sehr kurze durchschnittliche Positionsdauer gemein ist. An dieser Stelle soll es nicht um Level II- bzw. Orderbuch-Scalping, sondern andere Ansätze mit einem sehr kurzen Zeithorizont gehen. Das englischsprachige „to scalp“ besitzt insbesondere im amerikanischen Sprachraum explizit die Bedeutung „mit kleinen Gewinnen spekulieren“.

Eine weitere, allgemeinere Bedeutung des Wortes ist „vorsieben“. Scalper verfolgen Ansätze, die eine hohen Anteil profitabler Trades bei gleichzeitig überschaubaren Gewinnen in jeder einzelnen Position versprechen. Auch deshalb werden Positionen im Scalping selten länger als einige Sekunden oder Minuten gehalten.

Jetzt zu admirals CFD Service - 74% verlieren GeldHohe Trefferquote, enge Stops und viele Trades: So funktioniert Scalp Trading

![]() Schon allein aufgrund der sehr kurzen Haltedauer ist das Gewinnpotenzial jeder einzelnen Position begrenzt:

Schon allein aufgrund der sehr kurzen Haltedauer ist das Gewinnpotenzial jeder einzelnen Position begrenzt:

Profitable Positionen im Scalp Trading werden sehr rasch geschlossen, um Gewinne zu realisieren.

Das ist für das Gesamtergebnis unproblematisch, solange Handelssignale mit hoher Gewinnwahrscheinlichkeit in ausreichender Anzahl zur Verfügung stehen. Das wiederum ist bei Strategien mit sehr kurzfristigem Zeithorizont regelmäßig der Fall: 30 Transaktionen und mehr pro Tag sind beim Scalping keine Seltenheit.

Die Erfordernisse der Charteinstellungen ergeben sich aus dem kurzfristigen Zeithorizont: Zum Einsatz kommen Charts in Zeitintervallen bis zu maximal 5 Minuten, wobei Tick-Charts und Sekundencharts die Regel sind. Aus dem durch Gewinnmitnahme begrenzten Gewinnpotenzial jeder einzelnen Position und aus dem allgemeingültigen Verhältnis von Trade Ratio und Payoff Ratio ergeben sich entsprechend strenge Vorgaben für die Verlustbegrenzung:

Entwickelt sich eine Position nicht umgehend in den positiven Bereich, kommt es zur Glattstellung durch Stop Loss. Der pro Position maximal in Kauf genommene Verlust darf den pro Position geplanten Gewinn keinesfalls übersteigen und sollte besser darunter angesetzt werden, weil ansonsten die Ansprüche an die „Trefferquote“ enorm ansteigen.

Einstiegssignale für Scalper

![]() Der Ausstieg aus offenen Positionen wird im Scalping im Wesentlichen durch die überlebenswichtigen Vorgaben des Risiko- und Moneymanagements geregelt. Mehr Gestaltungsmöglichkeiten bestehen im Hinblick auf die Strukturierung der Einstiegssignale:

Der Ausstieg aus offenen Positionen wird im Scalping im Wesentlichen durch die überlebenswichtigen Vorgaben des Risiko- und Moneymanagements geregelt. Mehr Gestaltungsmöglichkeiten bestehen im Hinblick auf die Strukturierung der Einstiegssignale:

Nicht anders als bei anderen Trading-Stilen zielt die erste wichtige Entscheidung auf Handel mit oder gegen den Trend ab.

Antizyklisch

Antizyklische Scalping-Ansätze fokussieren die Hochs und Tiefs von Marktimpulsen bzw. relevante Marken im Chart wie Widerstände, Unterstützungen etc. Dabei wird z. B. eine Shortposition eröffnet, nachdem der Markt ein altes Hoch wieder erreicht hat. Die Chancen auf einen kurzfristigen und damit für Scalper relevanten Rücksetzer sind in dieser Konstellation ausgesprochen hoch: Selbst in dynamischen Aufwärtsbewegungen finden sich an entscheidenden Marken im Chart kurzfristige Korrektur- oder Konsolidierungsphasen.

Prozyklisch

Prozyklisch ausgerichtete Scalping-Strategien sehen die Eröffnung von Positionen dagegen bevorzugt im Umfeld von Ausbrüchen vor: Die Trefferwahrscheinlichkeit ist empirisch betrachtet vor allem bei Ausbrüchen über/unter das Tageshoch- bzw. Tief des Vortages hinreichend groß. In diesem Zusammenhang lässt sich anhand eines praktischen Beispiels eine scharfe Abgrenzung zwischen Scalping und anderen (auf dieselbe Marktrichtung abzielenden) Strategien vornehmen.

Jetzt zu admirals CFD Service - 74% verlieren GeldPraxisbeispiel: Unterschied zwischen Scalp Trading und anderen Stilen

Ein Fallbeispiel:

![]() Der Markt läuft auf ein neues Hoch zu. Die meisten prozyklisch ausgerichteten Trader werden eine Stop-Buy-Order etwas oberhalb des Hochs platzieren und dabei einen Abstand wählen, der das Risiko einer klassischen „Bullenfalle“ minimiert. Scalper werden dagegen in aller Regel eine Position kurz unterhalb des Hochs eröffnen und wenige Punkte darüber wieder schließen – noch unterhalb des Levels, auf dem die Stop-Buy-Orders der anderen (bullishen) Marktteilnehmer aktiviert werden.

Der Markt läuft auf ein neues Hoch zu. Die meisten prozyklisch ausgerichteten Trader werden eine Stop-Buy-Order etwas oberhalb des Hochs platzieren und dabei einen Abstand wählen, der das Risiko einer klassischen „Bullenfalle“ minimiert. Scalper werden dagegen in aller Regel eine Position kurz unterhalb des Hochs eröffnen und wenige Punkte darüber wieder schließen – noch unterhalb des Levels, auf dem die Stop-Buy-Orders der anderen (bullishen) Marktteilnehmer aktiviert werden.

Grundsätzlich sind Marktkonstellationen in der Nähe signifikanter Widerstands- und Unterstützungszonen für Scalper häufig interessant: Meistens unternimmt der Markt intraday mehrere gut identifizierbare Anläufe auf die Marke, denen ein Rücksetzer folgt. Beide Bewegungen ermöglichen kleine, aber schnelle Gewinne. Das gilt insbesondere für antizyklisch ausgerichtete Scalping-Ansätze, für die False Breakouts interessante Einstiegssignale darstellen.

Ein klassisches Beispiel dafür findet sich in Trading Ranges und anderen horizontalen Widerstands- und Unterstützungsszenarien, in denen der Markt sehr häufig minimal über Widerstand bzw. Unterstützung hinaus läuft, um dann umzukehren. So kann z. B. nach einem sehr knappen Überschreiten des Widerstands mit hoher Gewinnwahrscheinlichkeit eine Shortposition eröffnet werden, weil in dieser „unglaubwürdigen“ Zone Anschlusskäufe fehlen. Auch hier spielen taktische Überlegungen zu den Positionen anderer Marktteilnehmer somit eine wichtige Rolle.

Gute Scalping-Ansätze zeichnen sich durch hohe Trefferquoten aus

![]() Vor allem berufstätige Trader verfügen häufig nur über ein stark limitiertes Zeitbudget, möchten aber zugleich am Puls des Marktes handeln und sich dabei nicht ausschließlich auf algorithmische Handelssysteme und ihre automatische Umsetzung verlassen. Der kurzfristige Zeithorizont im Scalping kommt diesem Anforderungsprofil entgegen: Im Handel auf 1- oder 5-Minuten-Charts lassen sich Handelssignale häufig manuell identifizieren und vollständig handeln – ohne großen Zeitaufwand und ohne Algorithmus. Auf der kurzfristigen Zeitebene entstehen sehr viele Handelssignale, die sich nach kurzer Sichtung der Charts identifizieren und innerhalb weniger Minuten vollständig handeln lassen.

Vor allem berufstätige Trader verfügen häufig nur über ein stark limitiertes Zeitbudget, möchten aber zugleich am Puls des Marktes handeln und sich dabei nicht ausschließlich auf algorithmische Handelssysteme und ihre automatische Umsetzung verlassen. Der kurzfristige Zeithorizont im Scalping kommt diesem Anforderungsprofil entgegen: Im Handel auf 1- oder 5-Minuten-Charts lassen sich Handelssignale häufig manuell identifizieren und vollständig handeln – ohne großen Zeitaufwand und ohne Algorithmus. Auf der kurzfristigen Zeitebene entstehen sehr viele Handelssignale, die sich nach kurzer Sichtung der Charts identifizieren und innerhalb weniger Minuten vollständig handeln lassen.

Das Ziel beim Scalping besteht in der Entwicklung einer Handelsstrategie, deren Gesamtprofit sich aus vielen kleinen Einzelgewinnen zusammensetzt.

Ein entscheidendes Kriterium für den Erfolg solcher Scalping-Ansätze ist die Auswahl der Handelssignale: Eine hinreichend große Trade Ratio („Trefferquote“) ist ebenso notwendige Bedingung für positive Handelsergebnisse wie eine strikte und in jeder einzelnen Position sehr eng gefasste Verlustbegrenzung.

Große Einzelverluste werden durch die Verlustbegrenzung mittels Stop-Loss unterbunden, große Einzelgewinne fallen aufgrund rascher Gewinnmitnahmen nicht an: Das Gros der Positionen wird innerhalb weniger Minuten wieder geschlossen. Aufgrund der großen Anzahl der auf der kurzfristigen Zeitebene verfügbaren Handelssignale und der vergleichsweise gut kalkulierbaren Erträge formulieren viele Scalper Zielsetzungen wie z. B. tägliche Erträge im Umfang von zehn Indexpunkten im DAX-Future. Die Anzahl der zur Realisierung dieses Ziels notwendigen Trades pro Handelstag schwankt typischerweise – mitunter reichen weniger als fünf RT-Trades aus, mitunter sind mehrere Dutzend erforderlich.

Jetzt zu admirals CFD Service - 74% verlieren GeldTypische Problemstellungen bei prozyklischen Handelsstrategien

![]() Im Scalping sind sowohl prozyklische als auch antizyklische Handelsansätze weit verbreitet – auch der kombinierte Einsatz beider Ansätze ist möglich. Prozyklische Handelsstrategien setzen auf die Fortsetzung eines bestehenden Trends und sehen den Einstieg in den Markt insbesondere im Zusammenhang mit charttechnischen Ausbrüchen vor. Beim Scalping liegt ein solcher Ausbruch ggf. bereits beim Überschreiten des letzten Hochs vor.

Im Scalping sind sowohl prozyklische als auch antizyklische Handelsansätze weit verbreitet – auch der kombinierte Einsatz beider Ansätze ist möglich. Prozyklische Handelsstrategien setzen auf die Fortsetzung eines bestehenden Trends und sehen den Einstieg in den Markt insbesondere im Zusammenhang mit charttechnischen Ausbrüchen vor. Beim Scalping liegt ein solcher Ausbruch ggf. bereits beim Überschreiten des letzten Hochs vor.

Prominentere Beispiele für Ausbruchstrategien sind Widerstände und Unterstützungen sowie die gesamte Bandbreite der charttechnischen Kursformationen.

Fehlausbrüche identifizieren

Zu den größten Problemstellungen von Ausbruchstrategien zählt die Identifikation von Fehlausbrüchen und der Umgang damit. Ein klassisches Beispiel dafür ist die „Bullenfalle“, bei der der Marlt mehrfach aus einer Trading Range ausbricht und danach wieder in die Range zurückkehrt.

Umgang mit Fehlsignalen

Der bestmögliche Umgang mit Fehlsignalen besteht für Scalper in konsequenter Verlustbegrenzung.

Die Verlustbegrenzung lässt sich auf der sehr kurzfristigen Zeitebene und im Kontext einer Handelsstrategie mit einer großen Zahl von Transaktionen erfahrungsgemäß auch durch Einsteiger relativ leicht durchhalten, weil im Scalping nicht der einzelne Trade, sondern die Trade Ratio im Vordergrund steht.

Da die Verlustbegrenzung nicht bei der Trade Ratio, sondern bei der Payoff Ratio ansetzt, kann die Suche nach zusätzlichen Filtern für die Handelssignale sinnvoll sein. Im Aktienhandel bieten sich dafür z. B. die Umsätze an: Der Durchbruch durch einen charttechnischen Widerstand wird nur in Richtung des Ausbruchs gehandelt, wenn der Ausbruch mit einem Anstieg des Volumens einhergeht.

Trade Ratio und Payoff Ratio: So kalkulieren Scalper

![]() Der Profit-Faktor einer Scalping-Strategie wird nicht anders berechnet als bei Handelssystemen anderen Typs: Entscheidend ist das Produkt aus Payoff Ratio und Trade Ratio. Ein nicht untypisches Profil für Scalping ist eine „Trefferquote“ im Bereich von 70 %. Das bedeutet, dass bei einer Parität der Gewinne aus profitablen Positionen und der Verluste defizitärer Positionen (z. B. jeweils ein Indexpunkt) ein profitables System vorliegt: Aus 100 Trades resultiert in diesem Fall ein Gewinn im Umfang von 40 Punkten. Fällt dagegen der durchschnittliche Verlust je defizitärer Position doppelt so groß aus wie der durchschnittliche Gewinn, reduziert sich der Gewinn auf 10 Punkte – und liegt damit nahe an der Verlustzone, die bereits bei einem Rückgang der Trefferquote um wenige Prozentpunkte erreicht wird.

Der Profit-Faktor einer Scalping-Strategie wird nicht anders berechnet als bei Handelssystemen anderen Typs: Entscheidend ist das Produkt aus Payoff Ratio und Trade Ratio. Ein nicht untypisches Profil für Scalping ist eine „Trefferquote“ im Bereich von 70 %. Das bedeutet, dass bei einer Parität der Gewinne aus profitablen Positionen und der Verluste defizitärer Positionen (z. B. jeweils ein Indexpunkt) ein profitables System vorliegt: Aus 100 Trades resultiert in diesem Fall ein Gewinn im Umfang von 40 Punkten. Fällt dagegen der durchschnittliche Verlust je defizitärer Position doppelt so groß aus wie der durchschnittliche Gewinn, reduziert sich der Gewinn auf 10 Punkte – und liegt damit nahe an der Verlustzone, die bereits bei einem Rückgang der Trefferquote um wenige Prozentpunkte erreicht wird.

Dieses rudimentäre Beispiel unterstreicht die Bedeutung einer konsequenten und (!) engen Verlustbegrenzung.

Ausgehend von 40 Punkten Gewinn pro 100 Trades (Trefferquote 70 % und Payoff Ratio = 1) und einem Punktwert von 25 € (das entspricht den Kontraktspezifikationen der Eurex für den DAX-Future) ergibt sich ein Gewinn in Höhe von 1.000 € pro 100 Positionen.

Ausgehend von zehn Trades pro Tag und 50 (aktiven) Handelswochen resultiert dieser Kalkulation zufolge ein Jahresgewinn in Höhe von 50.000 € pro (in allen Positionen) gehandeltem Kontrakt – bei einem Einsatz ab ca. 5.000-10.000 €.

Jetzt zu admirals CFD Service - 74% verlieren GeldScalping in der Praxis

![]() Scalping bezeichnet Handelsansätze mit einem sehr kurzfristigen Zeithorizont von wenigen Sekunden bis Minuten. Die unter „Scalping“ zusammengefassten Ansätze beschränken sich keinesfalls auf Level-II-Scalping, womit das gezielte Ausnutzen von Preisdifferenzen innerhalb eines (!) Orderbuchs bezeichnet wird. Zu den größten Vorteilen der Methoden zählt die ständige Kontrolle der offenen Positionen „auf Sicht“ und die damit verbundene Möglichkeit, große Finanzhebel einzusetzen.

Scalping bezeichnet Handelsansätze mit einem sehr kurzfristigen Zeithorizont von wenigen Sekunden bis Minuten. Die unter „Scalping“ zusammengefassten Ansätze beschränken sich keinesfalls auf Level-II-Scalping, womit das gezielte Ausnutzen von Preisdifferenzen innerhalb eines (!) Orderbuchs bezeichnet wird. Zu den größten Vorteilen der Methoden zählt die ständige Kontrolle der offenen Positionen „auf Sicht“ und die damit verbundene Möglichkeit, große Finanzhebel einzusetzen.

Scalping eignet sich ausschließlich für spekulativ ausgerichtete Anleger mit mehrjähriger Erfahrung im aktiven Handel.

Obgleich in der „Szene“ das hohe Maß an Kontrollmöglichkeiten im Scalping stets hervorgehoben wird, eignen sich die Ansätze ausschließlich für spekulativ ausgerichtete Anleger mit mehrjähriger Erfahrung im aktiven Handel. Als Substitut und/oder Ergänzung zu Positionstrading oder Langfristanlagen eignet sich Scalping ausdrücklich nicht. Wird ein geringer Zeitaufwand hervorgehoben, versteht sich dies in Relation zu anderen aktiven Handelsstilen auf Tagesbasis und nicht im Vergleich zu passiven oder defensiveren Ansätzen.

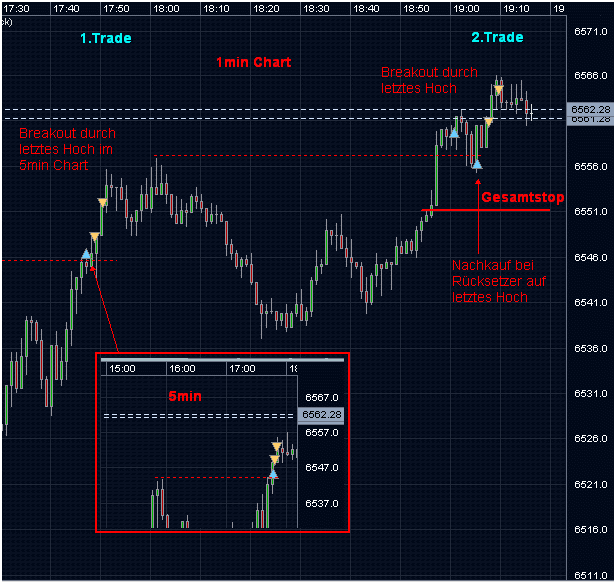

Um die grundsätzliche Anwendung von Scalping in der Praxis zu veranschaulichen, soll ein hypothetischer DAX-Handelstag ex-post dargestellt werden. Ziel ist die Veranschaulichung konkreter Entry-Situationen inklusive der Maßnahmen des Risikomanagements und typischer Resultate. Die Trades sind auch in der Abbildung ersichtlich.

TRADE I

Bei Trade I handelte es sich um eine Longposition, die nach dem Überschreiten des vorangegangenen Hochs eröffnet wurde. Im Scalping dienen diese sehr häufig anzutreffenden Konstellationen dazu, mit einer hohen Eintrittswahrscheinlichkeit einen Gewinn von einigen wenigen Punkten zu erzielen. Mit der Transaktion wurde tatsächlich ein Gewinn von 5,17 Indexpunkten erzielt.

TRADE II

Auch bei Trade II wurde bei der Überschreitung des vorangegangenen Hochs eine Longposition in Marktrichtung eröffnet. Anders als bei Trade I kam es nach dem Ausbruch nicht zu einer signifikanten Marktbewegung – eine für Scalper letztlich alltägliche Situation. Stattdessen kam es zu einem Kursrückgang auf das Niveau des vorangegangenen Hochs. Dort wurde eine Maßnahme getroffen, die im Aktienhandel nicht unumstritten wäre: Es wurde ein Nachkauf getätigt. Die zweite Position wurde jedoch mit demselben Stop Loss-Level eröffnet wie die erste. Nachdem die erwartete Marktbewegung tatsächlich eintrat, wurde die Position in zwei Teilen glattgestellt. Insgesamt wurde ein Gewinn von 6,9 Punkten erzielt. Aus beiden Trades zusammen ergab sich ein Gesamtgewinn von 12,07 Punkten, was pro gehandeltem DAX-Kontrakt 301,75 € entspricht.

Ein typisches „Tagesziel“ im Scalping liegt bei zehn Punkten. Alternativ zum (sehr kostengünstigen) Handel über die EUREX können große Leitindizes wie der DAX auch über CFD Broker gehandelt werden. Es versteht sich von selbst, dass Kommissionen und Spreads für Strategien mit hoher Handelsaktivität wie Scalping von besonders großer Bedeutung sind.

Jetzt zu admirals CFD Service - 74% verlieren Geld

Wie läuft ein Handelstag im Scalp Trading ab?

![]() „Kleinvieh macht auch Mist“ – beim Scalp Trading geht es darum, viele kleine Gewinne zu erzielen und nur relativ wenige und ebenso kleine Verluste zu erleiden. Der „Trade Deines Lebens“ ist kein Traum des Scalpers. Werden die kleinen Gewinne jedoch stark gehebelt, können sich die Resultate sehen lassen. Wie läuft ein Handelstag im Scalp Trading ab? Das soll anhand einiger exemplarischer Trades verdeutlicht werden.

„Kleinvieh macht auch Mist“ – beim Scalp Trading geht es darum, viele kleine Gewinne zu erzielen und nur relativ wenige und ebenso kleine Verluste zu erleiden. Der „Trade Deines Lebens“ ist kein Traum des Scalpers. Werden die kleinen Gewinne jedoch stark gehebelt, können sich die Resultate sehen lassen. Wie läuft ein Handelstag im Scalp Trading ab? Das soll anhand einiger exemplarischer Trades verdeutlicht werden.

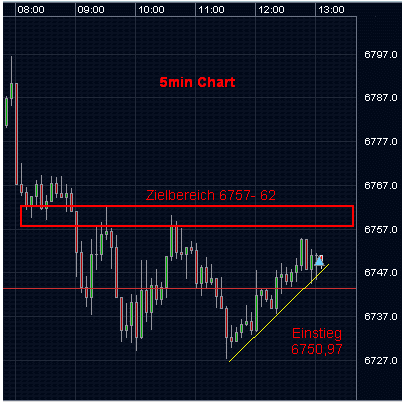

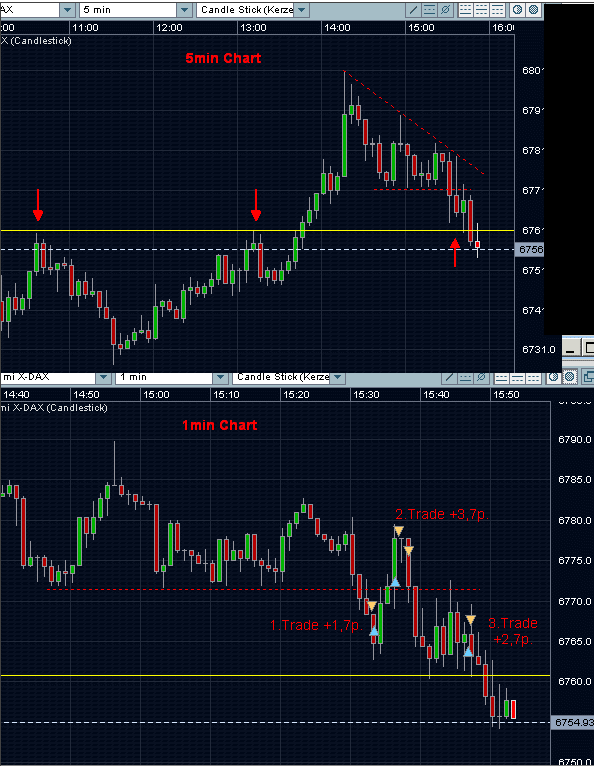

Die nachfolgenden Transaktionen werden in den Abbildungen auf 5-Minuten-Charts (Candlestick) und 1-Minuten-Charts (Balken) dargestellt und beziehen sich auf Trades im DAX.

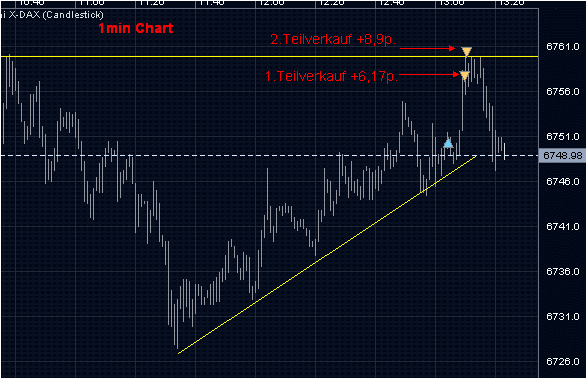

In dieser Abbildung ist die Ausbildung eines Double Bottoms zu sehen: Fast wie im Lehrbuch unterschreitet das zweite Tief das erste Tief um wenige Punkte, was auch als „Bärenfalle“ bezeichnet wird und in der Praxis Scalptradings häufig relevant ist. Wichtiger sind an dieser Stelle jedoch der Aufwärtstrend im Nachgang des Doppelbodens und der Kurszielbereich, der sich aus einer Häufung diverser Hochs und Tiefs ergibt.

Die erste Aufgabenstellung für Scalper in einer solchen Situation lautet: Finde einen Einstiegspunkt mit möglichst geringem Risiko. Dazu wird zunächst der Aufwärtstrend mit einem 1-Minuten-Chart genauer analysiert. Ein geringes Risiko liegt beim Einstieg in der unteren Hälfte des (hier nur gedachten) Trendkanals vor. Dort wurde eine Position eröffnet und mit einem 8,0 Punkte tiefer gesetzten Stop Loss abgesichert.

Die Position wurde mit zwei Kurszielen eröffnet: Zum einem dem letzten Hoch bei 6.756 und zum anderen der im ersten Chart markierte Kurszielbereich der Range.

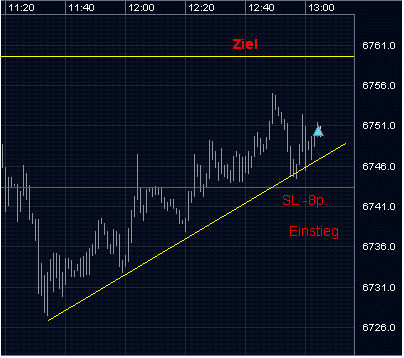

![]() In diesem Beispiel kam es bereits kurz nach der Eröffnung der Position zu einem deutlichen Kursanstieg, der den Markt sichtbar über das letzte Hoch und damit das erste der beiden Kursziele hinaus führte. Die Marktbewegung setzte sich im Anschluss daran fort und erreichte auch das zweite Kursziel.

In diesem Beispiel kam es bereits kurz nach der Eröffnung der Position zu einem deutlichen Kursanstieg, der den Markt sichtbar über das letzte Hoch und damit das erste der beiden Kursziele hinaus führte. Die Marktbewegung setzte sich im Anschluss daran fort und erreichte auch das zweite Kursziel.

Allerdings wurde nicht der gesamte Marktimpuls mit dem gesamten initialen Volumen der Position gehandelt: Bei Erreichen des ersten Kursziels erfolgte eine teilweise Glattstellung mit einem Gewinn von 6,17 Punkten. Der Rest der Position wurde mit einem Gewinn von 7,5 Punkten glattgestellt, woraus ein kumulierter Gesamtgewinn von 7,5 Punkten resultiert.

Der untere Chart zeigt deutlich, dass die Schließung des letzten Teils der Position genau auf dem Hoch der Bewegung stattfand – eine solche „Punktlandung“ gelingt ausgesprochen selten. Alternativ zu der hier dargestellten Vorgehensweise wäre es möglich gewesen, nach dem ersten Kursanstieg das ursprüngliche Stop Loss-Level um einige Punkte anzuheben und dadurch die angelaufenen, aber noch nicht realisierten Gewinne abzusichern.

Im Anschluss an das Hoch kehrte der Markt um und fiel bis unter die kurzfristige Trendlinie zurück, ohne diese jedoch nachhaltig zu brechen. Eine weitere Option hätte auf den ersten Blick im Handel dieser Abwärtsbewegung bestanden. Ein entsprechendes Signal wäre nach vielerlei Interpretation beim Unterschreiten der Mitte des größten Aufwärtsbalkens ausgelöst worden. In diesem Fall hätte jedoch in der Mitte eines intakten Aufwärtstrendkanals eine Position gegen den Trend eröffnet werden müssen, was keine hinreichende Trefferquote gewährleistet.

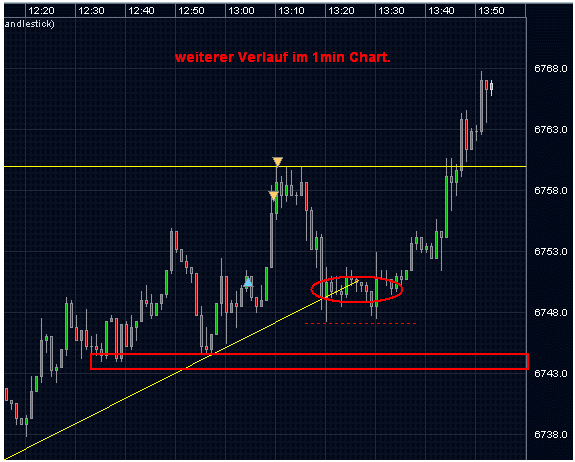

Im Anschluss an die Abwärtsbewegung kam es –wie im obigen Chart gut sichtbar – im Bereich von 6748 Punkten zu einer Konsolidierung im Bereich der Trendlinie, die häufig der Beginn eines erneuten Aufwärtsimpulses sein kann.

Im Scalp Trading werden zumeist sehr kurzfristige Marktbewegungen fokussiert. Positionen werden nur eröffnet und aufrechtgehalten, wenn für die nächsten Minuten mit einer sichtbaren Kursbewegung zu rechnen ist. Viele Scalper ziehen deshalb eine vollständige oder teilweise Glattstellung der Position nach Erreichen eines Kursziels einer Anpassung des Stop-Loss-Levels vor. Das liegt auch den Mindestabständen für SLs (die gemessen an den Distanzen im Scalp Trading den Gewinn spürbar verringern) und der gewünschten Freisetzung von Margin, die dann in andere Trades investiert werden kann.

Am betreffenden Handelstag wurden noch weitere Trades getätigt, die zeigen, dass auch bei einem keinesfalls optimalen Marktverlauf Gewinne erzielt und Risiken eng begrenzt werden können – Scalp Trading funktioniert nicht nur unter „Laborbedingungen“. Die drei weiteren Trades sind auf den Abbildungen unten zu sehen.

Trade I

Beim ersten Trade wurde ein Ausbruch aus der Range gehandelt. Kursziel: 6760 Punkte und damit acht Punkte unterhalb des Eröffnungsniveaus der Shortposition. Die Abwärtsbewegung setzte zunächst ein, um dann bei ca. 6.763 Punkten umzukehren. Aufgrund der recht dynamischen Umkehr wurde die Position umgehend und mit einem verbleibenden Gewinn von 1,7 Punkten geschlossen.

Trade II

Der Markt tendierte wieder in Richtung der Range, so dass von einem Fehlausbruch auszugehen war. Deshalb wurde an der Range eine Longposition eröffnet, die später mit einem Gesamtgewinn von 3,7 Punkten – resultierend aus zwei Teilverkäufen mit 5,0 bzw. 2,4 Punkten – geschlossen wurde.

Trade III

Der Markt nähert sich von oben der wichtigen Zone bei 6760 Punkten, die eine signifikante Unterstützung darstellt. Deshalb wird eine Longposition eröffnet. Die Aufwärtsbewegung endete jedoch bereits bei 6770 Punkten, die Position wurde direkt mit dem Nachlassen der Dynamik mit einem Gewinn von 2,7 Punkten glattgestellt.

Insgesamt wurden mit diesen drei Trades somit 8,1 Punkte Gewinn erzielt, was beim Handel eines FDAX-Kontraktes 202,5 € entspricht.

Jetzt zu admirals CFD Service - 74% verlieren GeldPositionen ganz oder teilweise glattstellen?

![]() Häufig wird der Verlauf einer Position beim Scalp Trading von der Eröffnung bis zur Schließung „auf Sicht“ verfolgt. In diesem Fall muss nicht zwingend jede Position mit einem Stop Loss ausgestattet werden, wenn stattdessen jederzeit ein eigenes Fenster zur manuellen Schließung geöffnet ist. In der Regel werden Positionen sofort glattgestellt, wenn der erhoffte Verlauf nicht eintritt. Entwickelt sich eine Position profitabel, kann die Glattstellung auch in mehr als einem Schritt erfolgen. Der verbleibende Teil der Position wird dann wiederum sofort geschlossen, wenn die erwartete Marktentwicklung nicht umgehend eintritt.

Häufig wird der Verlauf einer Position beim Scalp Trading von der Eröffnung bis zur Schließung „auf Sicht“ verfolgt. In diesem Fall muss nicht zwingend jede Position mit einem Stop Loss ausgestattet werden, wenn stattdessen jederzeit ein eigenes Fenster zur manuellen Schließung geöffnet ist. In der Regel werden Positionen sofort glattgestellt, wenn der erhoffte Verlauf nicht eintritt. Entwickelt sich eine Position profitabel, kann die Glattstellung auch in mehr als einem Schritt erfolgen. Der verbleibende Teil der Position wird dann wiederum sofort geschlossen, wenn die erwartete Marktentwicklung nicht umgehend eintritt.

Scalp Trading: Vor- und Nachteile

Scalp Trading ist ein sehr kurzfristiger Handelsansatz mit einer Verweildauer von zumeist nur wenigen Minuten im Markt. Welche konkreten Vor- und Nachteile bietet Scalp Trading im Vergleich zu anderen Handelsstrategien?

Vorteile von Scalp Trading

In fast jeder Marktlage und in allen Märkten einsetzbar

Scalp Trading kann in fast jeder Marktlage und in fast jedem Markt eingesetzt werden. Die Strategien können im Devisenhandel genauso eingesetzt werden wie im Handel mit Aktien oder am Rohstoffmarkt. Extreme Marktsituationen ausgenommen, ist der Einsatz fast durchgehend möglich. Positionen können auf steigende und fallende Kurse gleichermaßen abzielen.

Keine Overnight Risiken, keine Finanzierungskosten

![]() Da Positionen nur für einen sehr kurzen Zeitraum gehalten werden, entfallen die bei anderen Handelsstrategien zu berücksichtigen Overnight Risiken. Wird eine Position über Nacht oder über ein Wochenende hinaus gehalten, kann es aufgrund zwischenzeitlicher Ereignisse zu beträchtlichen Kurslücken kommen, die trotz Stop Loss Order zu beträchtlichen Verlusten führen können.

Da Positionen nur für einen sehr kurzen Zeitraum gehalten werden, entfallen die bei anderen Handelsstrategien zu berücksichtigen Overnight Risiken. Wird eine Position über Nacht oder über ein Wochenende hinaus gehalten, kann es aufgrund zwischenzeitlicher Ereignisse zu beträchtlichen Kurslücken kommen, die trotz Stop Loss Order zu beträchtlichen Verlusten führen können.

Ein weiterer Vorteil: Im Scalp Trading fallen in der Regel keine Finanzierungskosten an, da Positionen nicht über Nacht gehalten werden und viele CFD Broker Zinsen nur in diesem Fall belasten. Auch im Handel mit Aktien ist Scalp Trading ohne Finanzierungskosten möglich, da viele Broker Zinsen nur belasten, wenn das Verrechnungskonto am Ende des Handelstages einen Sollsaldo aufweist.

Jetzt zu admirals CFD Service - 74% verlieren GeldVerlässliche Strategiedaten und überschaubare Einzelverluste

Scalp Trading ist aufgrund der strikten Verlustgrenzen auch für Einsteiger geeignet.

Die Performancedaten von Scalp Trading Strategien sind relativ verlässlich, da sich die Gewinne auf eine große Anzahl von Transaktionen mit einem jeweils nur geringen Anteil an der Gesamtperformance aufteilen.

Das ist bei Handelsstrategien, bei denen ein großer Teil des Gesamtgewinns auf Einzeltransaktionen entfällt, anders: Hier spielt der Zufall eine größere Rolle.

Scalp Trading eignet sich anders als gemeinhin angenommen gerade nicht nur für professionelle Trader, sondern gerade auch für Einsteiger.

Der Grund: Die maximalen Verluste pro Position fallen aufgrund der sehr strikten Verlustbegrenzung geringer aus. Auch längere Verlustserien führen nicht zu mental nur schwer zu verkraftenden Gesamtverlusten.

Nachteile von Scalp Trading

Der Traum vom „Trade, nach dem man sich zur Ruhe setzen kann“, geht mit Scalp Trading nicht in Erfüllung. Gewinne werden durch kontinuierliche Kleinarbeit erzielt und teilen sich auf eine große Zahl von Transaktionen auf.

Scalp Trading eignet sich nicht als ausschließliche Handelsstrategie für Trader, die durch die Antizipation sehr großer Marktbewegungen hohe Gewinne erzielen und ihr eigenes Ego bestätigen möchten.

Aufgrund der relativ hohen Anzahl an Transaktionen fallen auch hohe Transaktionskosten an. Scalp Trader müssen deshalb besonders genau auf die effektiven Handelskosten ihres Brokers achten.

Jetzt zu admirals CFD Service - 74% verlieren GeldWelcher Broker für Scalp Trader?

![]() Im Gegensatz zu langfristigen Trading Strategien – bei denen der Faktor „Zeit“ bei der Öffnung bzw. Schließung einer Position nur eine untergeordnete Rolle spielt – ist die exakte zeitliche Ausführung einer Position für Scalper von zentraler Bedeutung. Für Scalper gibt es nichts Schlimmeres, als auf die Öffnung bzw. Schließung einer Position warten zu müssen. Aus diesem Grund benötigen Scalper einen geeigneten Broker mit zeitnaher Ausführung der Orders. Hierfür eignen sich so genannte STP Broker.

Im Gegensatz zu langfristigen Trading Strategien – bei denen der Faktor „Zeit“ bei der Öffnung bzw. Schließung einer Position nur eine untergeordnete Rolle spielt – ist die exakte zeitliche Ausführung einer Position für Scalper von zentraler Bedeutung. Für Scalper gibt es nichts Schlimmeres, als auf die Öffnung bzw. Schließung einer Position warten zu müssen. Aus diesem Grund benötigen Scalper einen geeigneten Broker mit zeitnaher Ausführung der Orders. Hierfür eignen sich so genannte STP Broker.

Autor: Heiko Behrendt

Bilderquelle:

- shutterstock.com

- 0 EUR Mindesteinzahlung

- EUR/USD-Spread ab 0,3 Pips (ohne Kommission)

- 0 EUR im Aktien- und ETF-Handel