Der Handel ist eine komplexe und riskante Tätigkeit, und aufgrund der heftigen Marktbewegungen kann Ihr Kapital vollständig verloren gehen. Frühere Handelserfahrungen sind keine Garantie für zukünftigen Erfolg.

Traden lernen – So traden Sie erfolgreich

Mit genügend Einsatzbereitschaft und Zeit kann es im Grunde jeder schaffen, erfolgreich an den weltweiten Märkten zu sein und Traden zu lernen.

Die Welt des Börsenhandels übt auf viele Menschen eine Faszination aus, auch wenn sich die Wenigsten zutrauen, selber aktiv zu werden und in den Handel einzusteigen. Dabei ist es gar nicht so schwer, wie es auf den ersten Blick scheinen mag.

Mit genügend Einsatzbereitschaft und Zeit kann es im Grunde jeder schaffen, erfolgreich an den weltweiten Märkten zu sein. Natürlich ist es nur den Wenigsten vergönnt, Millionenbeträge zu bewegen, aber im kleineren Rahmen ist profitabler Börsenhandel auch für den Kleinanleger realisierbar.

Im folgenden Ratgeber möchten wir Ihnen die Grundlagen des Tradings vermitteln, Ihnen zeigen, wie Sie traden lernen können und wie Ihnen der Einstieg in den Börsenhandel gelingt. Sie erfahren darüber hinaus, welche Handelsinstrumente es gibt, wie Sie mit Verlusten umgehen sollten und wie es gelingt, die perfekte Trading-Methode zu finden.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Tipps für den Einstieg ins Trading

Zunächst einmal geht es darum, sich möglichst viel Wissen rund um den Börsenhandel anzueignen.

Wer als Anfänger in das Trading einsteigen möchte, sollte dies nicht mit der „Sprung ins kalte Wasser“-Methode tun. Die Bedeutung wichtiger Begriffe, das Kennen der möglichen Handelsinstrumente und das Verständnis um die Regeln und Gesetze der weltweiten Märkte gehört dabei zu den Grundlagen.

Haben Sie sich ein solides Fundament an Wissen aufgebaut, geht es darum, den passenden Broker zu finden, um mit dem Trading zu beginnen. Wenn Sie sich auf die Suche begeben, werden Sie schnell feststellen, dass die Auswahl an Brokern riesig und in ihrer Gesamtheit unübersichtlich ist. Auch wenn die schier unendliche Auswahl abschreckend sein mag, es ist wichtig, einen Brokervergleich zu realisieren.

Zwischen den Kostenpunkten und Leistungen der Anbieter können ganze Welten liegen und die Wahl des falschen Brokers kann unter anderem einen empfindlichen finanziellen Nachteil zur Folge haben. Doch keine Sorge, Sie müssen sich nicht auf eigene Faust in den Angebotsdschungel begeben, Online-Vergleichsportale wie BrokerDeal stellen eine wertvolle, objektive Hilfestellung bei der Wahl des passenden Brokers dar und Ihnen bleibt die mühselige Recherche erspart.

Traden lernen – Diese Handelsinstrumente sollten Sie kennen

![]() Es gibt viele Dinge, die Sie als Trading-Anfänger wissen sollten und im Rahmen dieses Ratgebers wollen wir Ihnen die wichtigsten Grundlagen vorstellen.

Es gibt viele Dinge, die Sie als Trading-Anfänger wissen sollten und im Rahmen dieses Ratgebers wollen wir Ihnen die wichtigsten Grundlagen vorstellen.

Beginnen wir mit den Handelsinstrumenten und ihren Variationen. Es gibt eine breite Palette an Produkten, die an einer Börse gehandelt werden können und dabei wird zunächst grob zwischen einem Kassamarkt und einem Terminmarkt unterschieden.

Auf einem Kassamarkt werden beispielsweise Aktien, bestimmte Waren oder Anleihen gehandelt. Diese Instrumente werden auch als Basiswerte bezeichnet.

An der Terminbörse, auch Derivatebörse genannt, werden Termingeschäfte abgewickelt, Geschäfte also, die in der Zukunft erfüllt werden müssen. Zu den dort gehandelten Produkten zählen unter anderem Optionen und Futures. Bei diesen sogenannten Derivaten geht es nicht darum, bestimmte Anteile direkt zu erwerben, es wird vielmehr auf die Kursentwicklung eines bestimmten Basiswerts spekuliert, wobei sowohl steigende als auch fallende Kurse gewinnbringend genutzt werden können.

Es gibt noch eine ganze Reihe weiterer Handelsinstrumente sowohl im Kassa-, als auch im Terminmarkt und wir wollen Ihnen die wichtigsten von ihnen vorstellen.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Die wichtigsten Handelsinstrumente im Überblick:

- Aktien:

Wer eine Aktie erwirbt, wird Miteigentümer an dem Vermögen der entsprechenden Aktiengesellschaft und erhält beispielsweise auch jährliche Dividendenzahlungen. - Anleihen:

Hierbei handelt es sich um verzinsliche Wertpapiere. Der Herausgeber bzw. Emittent einer Anleihe nimmt ein Darlehen am Kapitalmarkt auf und der Käufer der Anleihe ist daraufhin der Gläubiger. Im Gegensatz zu den Aktien erwirbt der Käufer keine Stückzahl sondern einen Nominalbetrag, der in Prozent dargestellt wird. - Indizes:

Bei einem Index handelt es sich um eine Gruppe von Aktien und der Wert des Index spiegelt den Gesamtwert aller darin befindlichen Einzelaktien wider. Der DAX ist zum Beispiel ein solcher Index und hierbei wird die Kursentwicklung der Aktien der 30 bedeutendsten deutschen Aktiengesellschaften dargestellt. - CFDs:

Diese Instrumente werden auch als Differenzkontrakte bezeichnet. Beim Handel mit CFDs werden Geschäfte auf Kursveränderungen eines bestimmten Basiswertes abgeschlossen. Sie haben kein vorgegebenes Verfallsdatum.

- Futures:

Auch bei Futures findet sich ein zugehöriger Basiswert, aber es gibt einen festgelegten Zeitpunkt, an dem der Terminkontrakt verfällt. Käufer und Verkäufer verpflichten sich in diesem Rahmen, eine festgelegte Anzahl eines Basiswertes zu einem vereinbarten Zeitpunkt zu einem im Vorfeld bestimmten Preis zu handeln. - Optionen:

Diese Instrumente ähneln den Futures, allerdings gibt eine Option dem Käufer das Recht, aber nicht die Pflicht, einen Basiswert Call (Kauforder) oder Put (Verkaufsorder) zu handeln. Der Verkäufer ist dagegen in der Pflicht, den entsprechenden Basiswert zur Verfügung zu stellen oder zu erwerben. - Forex:

Hierbei handelt es sich um die Abkürzung des Begriffs „Foreign Exchange“. Beim Forex-Handel spekulieren die Trader auf eine Wertentwicklung einer Währung gegenüber einer anderen. - Optionsscheine und Zertifikate:

Als Privatanleger werden Sie mit diesen Wertpapieren sehr wahrscheinlich in Berührung kommen. Optionsscheine und Zertifikate ermöglichen gehebelte Spekulationen auf Basiswerte wie z. B. Aktien, Indizes oder Währungspaare. Im Unterschied zu Optionen, Futures und CFDs handelt es sich dabei um Wertpapiere, die an regulierten Börsenplätzen (z. B. Euwax) oder im außerbörslichen Emittentenhandel gehandelt werden. Im Vergleich zum Handel mit Futures und Optionen an Terminbörsen wie der Eurex ist der erforderliche Kapitaleinsatz geringer.

Welche Tradingstrategien und Tradingstile gibt es?

Jeder Trader entwickelt im Laufe der Zeit eigene Handelsstrategien und einen persönlichen Stil. Doch auch der erfolgreichste Händler musste erst traden lernen, bevor es möglich war, das Wissen zu verfeinern und zu optimieren. Bevor es auch Ihnen möglich ist, einen ganz eigenen Stil zu entwickeln, ist es ratsam, sich zunächst mit den am weitesten verbreiteten Tradingstrategien auseinanderzusetzen.

Daytrading – Nicht jedermanns Sache

![]() Einer der Punkte, in dem sich Trader unterscheiden, ist der Zeitraum, in dem sie ihre Investitionen tätigen. Langfristige Trader denken beispielsweise in Monaten und Jahren, wenn es um Investitionen geht, mittelfristig agierende Händler legen ihr Geld einige Tage oder Wochen an und sogenannte Daytrader wickeln ihre Trades innerhalb eines einzelnen Handelstags ab. So werden im Arbeitsalltag viele kurzfristige Positionen eröffnet und schon bald wieder geschlossen.

Einer der Punkte, in dem sich Trader unterscheiden, ist der Zeitraum, in dem sie ihre Investitionen tätigen. Langfristige Trader denken beispielsweise in Monaten und Jahren, wenn es um Investitionen geht, mittelfristig agierende Händler legen ihr Geld einige Tage oder Wochen an und sogenannte Daytrader wickeln ihre Trades innerhalb eines einzelnen Handelstags ab. So werden im Arbeitsalltag viele kurzfristige Positionen eröffnet und schon bald wieder geschlossen.

Diese Handelsweise hat sowohl Vorteile als auch Nachteile. Zu den Vorzügen dieses Handelsstils gehört die Tatsache, dass es möglich ist, innerhalb kurzer Zeit sehr hohe Gewinne zu erzielen, denn bei den Tradinginstrumenten, die Daytrader nutzen, handelt es sich in der Regel um Hebelprodukte, mit denen sich bei verhältnismäßig niedrigen Einsätzen überproportional hohe Renditen erwirtschaften lassen. Auf der anderen Seite können beim Daytrading auch sehr schnell sehr hohe Verluste entstehen und das Traden auf Tagesbasis erfordert neben Erfahrung auch Geschick. Nicht zu unterschätzen ist auch der zeitliche Aufwand, der mit der Kursanalyse verbunden ist.

Swing trading – Nutzen der Trendbewegungen

Beim Swing Trading handelt es sich um einen Handelsstil mit kurz- bis mittelfristigem Anlagehorizont. Hierbei werden Ein- und Ausstiege nicht an den Tief- und Hochpunkten des aktuellen Trends platziert, der Trader nutzt vielmehr die Erholungsphasen eines übergeordneten Trends – er handelt also antizyklisch. Der Grundgedanke, der hinter dieser Strategie steht lautet so:

Lang- und mittelfristige Kursbewegungen verlaufen nicht linear, sie sind immer kurzfristigen Schwankungen, den Swings, ausgesetzt und wer den Einstiegpunkt geschickt wählt, kann diese Swings ausnutzen und in relativ kurzer Zeit ansehnliche Gewinne erzielen.

Scalping: Jeder Punkt zählt

Scalping stellt eine Unterkategorie des Daytradings dar. Hierbei geht es darum, einige wenige Punkte Gewinn zu realisieren. Nicht selten reicht dem Scalper auch ein einziger Punkt Gewinn. Um trotzdem adäquate Profite zu erzielen, arbeiten Trader beim Scalpen mit relativ hohen Positionsgrößen.

Bitte denken Sie daran, dass Scalping und Hedging beim Handel mit Plus500 verboten sind.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.News-Trading: Immer auf dem neuesten Stand

Wer auf diese Weise handelt, bezieht die wirtschaftliche sowie politische Entwicklungen sehr stark in die Kursanalyse mit ein. Es ist für einen Trader immer von Vorteil, sich mit den Ereignissen in der Welt auszukennen, aber beim News-Trading wird darauf besonderes Augenmerk gelegt. So weiß ein News-Trader beispielsweise immer, wann bestimmte Ereignisse wie die Bekanntgabe aktueller Zinssätze oder Gipfeltreffen von Staatsoberhäuptern stattfinden und weiß, welche Nachrichten die Märkte besonders stark beeinflussen können.

Charttechnik (TECHNISCHE ANALYSE) vs. Fundamentalanalyse:

![]() Das A und O eines erfolgreichen Traders ist es, die zukünftige Marktentwicklung korrekt vorauszusagen. Wie die Marktentwicklung interpretiert wird, hängt dabei von der Herangehensweise ab und grob gesagt, teilen sich Trader in dieser Hinsicht in zwei Parteien auf.

Das A und O eines erfolgreichen Traders ist es, die zukünftige Marktentwicklung korrekt vorauszusagen. Wie die Marktentwicklung interpretiert wird, hängt dabei von der Herangehensweise ab und grob gesagt, teilen sich Trader in dieser Hinsicht in zwei Parteien auf.

Bei der Fundamentalanalyse werden für die Markteinschätzung Zusammenhänge auf makro- und mikroökonomischer Ebene untersucht. Dabei werden die Ursachen von Kursschwankungen analysiert und somit die Einflussfaktoren ermittelt, die für die Kursentwicklung verantwortlich sind.

Gegenstand einer fundamentalanalytischen Betrachtung sind z. B. Umsatz- und Gewinnentwicklung von Unternehmen und Branchen, die konjunkturelle Entwicklung, Geld- und Fiskalpolitik, Rohstoffpreise, geopolitische Risiken u.v.m. Eine typische Herangehensweise der Fundamentalanalyse kann darin bestehen, gezielt nach unterbewerteten Unternehmen zu suchen und z. B. in Aktien mit einem niedrigen Kurs-Gewinn-Verhältnis (KGV) zu investieren.

Ein Charttechniker dagegen interessiert sich nicht für die Einflussfaktoren, er analysiert in erster Linie die Kurshistorie eines bestimmten Produktes und wertet in diesem Rahmen Preisentwicklung, Umsatz und die allgemeine Marktdynamik aus. Techniker interessieren sich für Trendlinien, neue Hochs, Umkehrformationen und gleitende Durchschnitte und bewerten mit diesen und weiteren Instrumenten das Chance-Risiko-Verhältnis eines Trades.

Für welche Vorgehensweise Sie sich auch immer entscheiden, beide Varianten haben ihre Vorzüge und zahlreiche Anhänger und in erster Linie kommt es dabei auf den persönlichen Stil an. Probieren Sie einfach beide Varianten aus und Sie werden schnell feststellen, welche Herangehensweise Ihnen mehr zusagt.

Auch eine Kombination aus technischer und fundamentaler Analyse ist möglich. Ein solcher Ansatz kann z. B. vorsehen, nach fundamental unterbewerteten Unternehmen zu suchen, die technisch betrachtet gleichzeitig Merkmale einer Bodenbildung aufweisen. Dadurch wird der fundamental begründete Einstieg in den Markt durch technische Komponenten zeitlich optimiert.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.So finden Sie die Trading-Methode, die zu Ihnen passt

![]() Es ist gar nicht so einfach, aus der Fülle der Möglichkeiten und Varianten, die perfekte Handelsmethode zu finden. Wenn Sie also gerade erst traden lernen, werden Sie sich bestimmt bei Weitem nicht sicher sein, was zu Ihren Talenten, Vorstellungen und Möglichkeiten passt. Dabei ist es gar nicht so schwer, einen ersten Eindruck darüber zu gewinnen, was für Sie als Trader in puncto Tradingweise und Handelsinstrumente in Frage kommt und was nicht.

Es ist gar nicht so einfach, aus der Fülle der Möglichkeiten und Varianten, die perfekte Handelsmethode zu finden. Wenn Sie also gerade erst traden lernen, werden Sie sich bestimmt bei Weitem nicht sicher sein, was zu Ihren Talenten, Vorstellungen und Möglichkeiten passt. Dabei ist es gar nicht so schwer, einen ersten Eindruck darüber zu gewinnen, was für Sie als Trader in puncto Tradingweise und Handelsinstrumente in Frage kommt und was nicht.

Welche Trading-Methode Sie wählen sollten, hängt zu großen Teilen davon ab, wie viel Geld und Zeit Sie in das Trading investieren können oder wollen.

Erstellen Sie am besten eine Checkliste und legen sie in diesem Rahmen bestimmte Kriterien fest, die Ihnen wichtig sind. Welche Märkte bevorzugen Sie? Wenn Sie sich nicht sicher sind, dann setzen Sie sich im Detail mit den handelbaren Produkten und ihren spezifischen Merkmalen auseinander und mit der Zeit werden sich ganz automatisch einige Favoriten ergeben.

Schauen Sie sich auch Ihre persönlichen Ressourcen, was Kapital und Zeitaufwand angeht, an. Weiterhin ist entscheidend, welches Risiko Sie zu tragen bereit sind.

Auch darauf sollten Sie die Wahl ausrichten, denn ein vorsichtig agierender Trader wird sich beim Daytrading weniger wohl fühlen als jemand, der den Nervenkitzel sucht.

Selbstcheck: Warum wollen Sie Trading lernen?

Fragen Sie sich selbst, warum genau Sie eigentlich den Handel an den Finanzmärkten erlernen möchten.

- Was ist Ihre Motivation, was treibt Sie an?

- Fußt Ihr Interesse lediglich auf Prahlereien eines Freundes über vorgeblich sagenhafte Gewinne?

- Suchen Sie eine Alternative zu Ihrer glücklosen Existenz als Berufspokerspieler?

Letzt genannten Punkte wären eher ungünstige Vorzeichen. Es gibt sehr viel erfolgversprechendere Motivationslagen. Machen Sie sich bewusst, dass eine selbstbestimmte Kapitalanlage nur über Trading im weitesten Sinne (unabhängig vom Anlagestil und dem Zeithorizont) möglich ist. Aktien und Anleihen sind keine „Finanzprodukte“ wie Lebensversicherungen, Banksparpläne oder Investmentfonds. Trader agieren direkt am Markt – mit allen Vor- und Nachteilen, die damit verbunden sind.

Mit Ihren Kenntnissen rund um die Finanzmärkte wächst im Zeitverlauf auch Ihr Verständnis für wirtschaftliche und finanzielle Zusammenhänge im Allgemeinen. Sie lernen, wie sich Ereignisse in der vermeintlich abstrakten Finanzwelt ganz konkret auf Ihre persönlichen Ziele auswirken und wie Sie mit geeigneten Methoden diese Auswirkungen qualitativ und quantitativ steuern können.

Sie müssen kein „Super-Trader“ sein, um nach einer möglicherweise durchwachsenen Einstiegsphase deutlich höhere Renditen zu erzielen, als es mit x-beliebigen Aktienfonds möglich ist. Eine gut umgesetzte Trading-Strategie kann Ihre wirtschaftlichen Perspektiven verbessern. Diese greifbare Chance ist die „Vergütung“ dafür, dass Sie im Gegensatz zum passiven Anleger ihre Geschäfte selbst in die Hand nehmen.

[bd_webinar_signup class=“webinar-signup-inline“ title=“In 30 Tagen Tagen zur erfolgreichen<br />Trading Strategie“][/bd_webinar_signup]

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Traden lernen: Der Weg zum Trader und mögliche Hilfen dorthin

![]() Traden lernen – aber wie? Gibt es einen Goldstandard für das Erlernen des aktiven Börsenhandels? Was bringen professionelle Trading Ausbildungen, Börsenbriefe, Mental Coaches usw.? Was müssen Trader über Charts wissen und welche Software eignet sich für den Einstieg?

Traden lernen – aber wie? Gibt es einen Goldstandard für das Erlernen des aktiven Börsenhandels? Was bringen professionelle Trading Ausbildungen, Börsenbriefe, Mental Coaches usw.? Was müssen Trader über Charts wissen und welche Software eignet sich für den Einstieg?

Definition des Begriffs „Trading“ für diesen Abschnitt:

- Trading ist relativ kurzfristig orientiert

- Gewinne werden durch Kursveränderungen erzielt

- Gehandelt werden Aktien, Terminkontrakte, CFDs, KO-Zertifikate, Warrants

- Handelsentscheidungen basieren fast immer auf der Technischen Analyse

Zunächst soll der Begriff „Trading“ für diesen Abschnitt definiert werden. Trading meint an dieser Stelle den aktiven Handel mit Aktien, Futures, CFDs, Optionsscheinen und KO-Produkten. Ziel des Tradings ist die Gewinnerzielung durch Kursveränderungen. Die Handelsentscheidungen werden fast ausschließlich auf Basis markttechnischer Überlegungen getroffen.

Trading bezieht sich auf Anlageentscheidungen mit einem recht kurzen Zeithorizont von wenigen Stunden bis hin zu einigen Monaten. Theoretisch kann sich ein Trade zwar auch über einen längeren Zeitraum erstrecken – die Regel ist das aber nicht.

In Abgrenzung dazu steht die langfristig orientierte Kapitalanlage, bei der neben der Kursentwicklung z.B. auch Dividenden anvisiert und Entscheidungen häufig auf der Grundlage fundamentaler Kennzahlen getroffen werden. Um die langfristig orientierte Kapitalanlage geht es in diesem Beitrag ausdrücklich nicht.

Trading Ausbildungen: Inhalte, Kosten, Nutzen

Die Zahl der Anbieter von Trading Ausbildungen ist in den vergangenen Jahren deutlich gestiegen – nicht zuletzt ein Resultat der freundlichen Marktentwicklung an den Leitbörsen. Trading Ausbildungen von Dienstleistern sind nicht mit Ausbildungsangeboten von mehr oder weniger offiziellen Stellen wie z. B. der Eurex, der DVFA (Analysten) oder der VTAD (Technische Analyse) zu verwechseln.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Welche Inhalte werden in Trading Ausbildungen vermittelt?

![]() Welche Inhalte vermittelt werden, hängt von der jeweiligen Veranstaltung ab. Es gibt Seminare für Einsteiger und Fortgeschrittene. Einige Anbieter vermitteln vorwiegend Grundlagenwissen über Charts, Software, Derivate usw., andere stellen Teilnehmern ihrer Veranstaltungen eine konkrete Strategie vor, die im Anschluss an die Trader Ausbildung in Eigenregie umgesetzt werden kann.

Welche Inhalte vermittelt werden, hängt von der jeweiligen Veranstaltung ab. Es gibt Seminare für Einsteiger und Fortgeschrittene. Einige Anbieter vermitteln vorwiegend Grundlagenwissen über Charts, Software, Derivate usw., andere stellen Teilnehmern ihrer Veranstaltungen eine konkrete Strategie vor, die im Anschluss an die Trader Ausbildung in Eigenregie umgesetzt werden kann.

Nicht nur die Inhalte, sondern auch die Formate der Veranstaltungen unterscheiden sich. Ein erheblicher Teil der Angebote wird als Webinar dargeboten, das von Teilnehmern am heimischen PC verfolgt werden kann. Häufig können bei diesen Veranstaltungen Fragen an den Referenten gestellt werden; die Teilnehmerzahl ist dann begrenzt. Die Preise für Trading Ausbildungen im Webinar-Format bewegen sich meistens im unteren bis mittleren dreistelligen Bereich.

Ganz anders verhält es sich mit Intensivseminaren, die häufig 1-2 Wochen dauern und den Teilnehmern einen Hauch von Exklusivität vermitteln sollen. So wirbt z. B. die European Trading Academy mit Sitz in Mühlheim an der Ruhr mit einem „zweiwöchigen Bootcamp in unserer Tradingvilla“. Nach der Ausbildung soll es möglich sein, ein „Zusatzeinkommen durch Trading zu verdienen“. An das Seminar schließt sich eine dreimonatige Mentoringphase an. Kostenpunkt: Ca. 4.700 EUR.

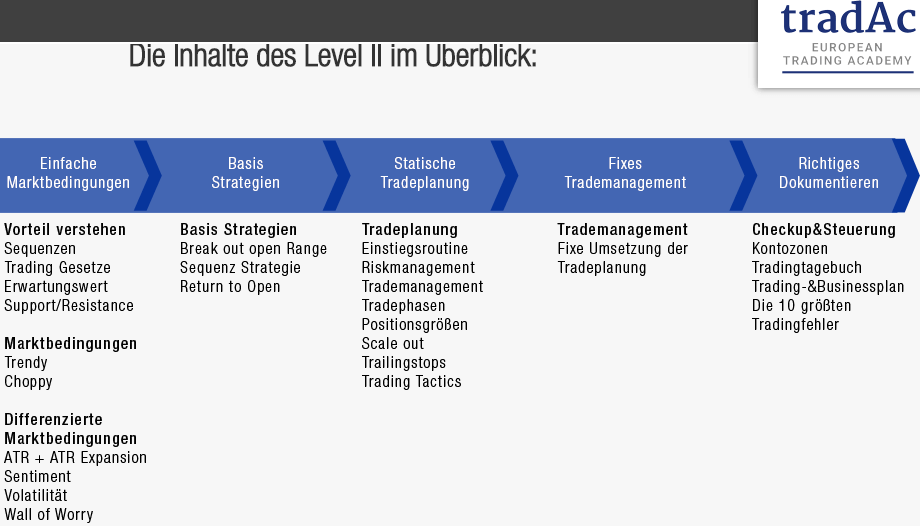

Screenshot: Inhalte eines Seminars der European Trading Academy

Die Abbildung oben zeigt die Inhalte des Seminars. Diese entsprechen in vielen Punkten denen anderer, thematisch breit aufgestellter Trading Ausbildungen. Thematisiert werden u.a. konkrete Handelsstrategien, Indikatoren, Risiko- und Moneymanagement, häufige Fehler u.v.m.

Die Gretchenfrage jeder Trading Ausbildung lautet: Ist die Veranstaltung ihr Geld wert oder lässt sich nicht besser mit geeigneter Grundlagenliteratur und praktischen Übungen mit Chartsoftware traden lernen?

Eine pauschale Antwort darauf gibt es nicht – für „geborene Autodidakten“ sind Bücher womöglich die bessere Wahl. Andere bevorzugen die verdichtete und betreute Vermittlung von Wissen und erhoffen sich von den Veranstaltungen womöglich auch einen Ausbau des persönlichen Netzwerkes.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Börsenbriefe: Trading lernen oder Tipps umsetzen?

![]() Börsenbriefe stellen ihren Abonnenten regelmäßig Marktanalysen und konkrete Kauf- und Verkaufsempfehlungen zur Verfügung und sind damit gewissermaßen „Convenience Trading“. Dass ein guter Börsenbrief sein Geld wert sein kann, steht außer Frage. Doch welche Rolle können die Briefe beim Traden lernen spielen? Ist es nicht eher kontraproduktiv, die Meinungen Dritter zu übernehmen anstatt selbst die Märkte zu analysieren?

Börsenbriefe stellen ihren Abonnenten regelmäßig Marktanalysen und konkrete Kauf- und Verkaufsempfehlungen zur Verfügung und sind damit gewissermaßen „Convenience Trading“. Dass ein guter Börsenbrief sein Geld wert sein kann, steht außer Frage. Doch welche Rolle können die Briefe beim Traden lernen spielen? Ist es nicht eher kontraproduktiv, die Meinungen Dritter zu übernehmen anstatt selbst die Märkte zu analysieren?

Grundsätzlich sollte das Ziel jeglicher Lernanstrengungen darin bestehen, eines Tages gänzlich frei von der Meinung anderer (und seien diese anderen noch so hochdekoriert) Entscheidungen zu treffen. Das bedeutet aber nicht, dass die Meinungen anderer nicht zur Kenntnis genommen werden sollten.

Einsteiger können mit Börsenbriefen traden lernen, wenn

- Die Grundlage für Entscheidungen bekannt ist

- Die zur Entscheidung führende Analyse mitgeliefert wird

Vor allem der zweite Punkt ist entscheidend. Einsteiger können ihre Fortschritte enorm beschleunigen, wenn pro Woche mehrere professionelle Chartanalysen eines erfahrenen Chartisten per E-Mail eingehen. Dazu werden die Analyse und die damit verbundenen Schlussfolgerungen mit dem bislang nur theoretisch angeeigneten Basiswissen über Chartanalyse abgeglichen.

Börsenbriefe dienen nicht nur der Information über auftretende Handelssignale, sondern stellen eine Art regelmäßiges Briefing zur Marktentwicklung dar. Leser werden über aussichtsreiche Marktsituationen informiert, die ansonsten womöglich unter dem persönlichen Radar geblieben wären.

Basieren die eigenen Handelsentscheidungen ausschließlich auf technischen Kriterien, kann ein Börsenbrief mit regelmäßigen Informationen über die fundamentale Verfassung des Gesamtmarktes und einzelner Aktien nicht schaden.

Kurzum: Es bringt wenig, wenn die Aufgaben über den Kopf wachsen. Die anfängliche Motivation erlahmt dann schnell.

Generell sollten Trader nicht versuchen, alle Aufgaben mit der Brechstange auf eigene Faust zu lösen. Die Liste der Aufgaben ist lang: Strategieentwicklung und Marktbeobachtung nehmen ebenso wie das Lernen an sich viel Zeit in Anspruch. Zumindest für den Anfang ist die abermalige „Erfindung des Rades“ deshalb der falsche Weg.

Warum nicht eine fertige Strategie als Ausgangsbasis für den eigenen Ansatz nutzen, wenn diese Strategie sich nachweislich bewährt hat? Warum nicht einen Marktscanner für die Suche nach bestimmten Handelssignalen nutzen und dann am Chart arbeiten und lernen? Warum nicht ein regelmäßiges Briefing durch einen guten Börsenbrief in Anspruch nehmen?

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Demokonto als praktisches Werkzeug

![]() Sich über etwas Gedanken zu machen, ist eine Sache, etwas unter realistischen Bedingungen auszuprobieren, eine ganz andere. Wenn Sie nun wissen, in welche Richtung Ihre ersten Handelserfahrungen gehen sollen, können Sie mit dem eigentlichen Trading beginnen. Allerdings ist es ratsam, vor dem Einstieg in den Echtgeldhandel, zunächst mit einem Demokonto zu üben.

Sich über etwas Gedanken zu machen, ist eine Sache, etwas unter realistischen Bedingungen auszuprobieren, eine ganz andere. Wenn Sie nun wissen, in welche Richtung Ihre ersten Handelserfahrungen gehen sollen, können Sie mit dem eigentlichen Trading beginnen. Allerdings ist es ratsam, vor dem Einstieg in den Echtgeldhandel, zunächst mit einem Demokonto zu üben.

Viele Broker bieten kostenlose Demoaccounts an und diese stellen eine wertvolle Möglichkeit dar, die ersten Tradingschritte zu gehen. Sie können nach Lust und Laune ausprobieren, erste Trades tätigen und die Handelsplattform kennenlernen. Dabei müssen Sie bei Anfängerfehlern nicht in die eigene Tasche greifen, sondern bezahlen lediglich mit virtuellem Guthaben.

Generell müssen Sie für „Handel auf dem Papier“ kein Geld ausgeben. Neben Demokonten eignen sich auch Watchlisten und Musterdepots zum Test von Strategien und zum Erwerb einer gewissen Routine. Musterdepots und Watchlisten sind bei vielen Brokern, aber auch bei Finanzportalen wie z. B. OnVista kostenlos erhältlich. Auch Charttools sind im Internet kostenlos erhältlich – sogar solche mit zahlreichen und konfigurierbaren Indikatoren, Zeichenwerkzeugen u.v.m. Hohe Kosten für professionelle Software lohnen sich für Einsteiger dagegen selten.

Tradingpsychologie: Gute Performance entsteht im Kopf

Trading lernen – da sind sich große Teil der „Szene“ seit mittlerweile mehr als zehn Jahren sicher – funktioniert nicht ohne einen Blick auf die psychologische Komponente des aktiven Handels. Ein klassisches Beispiel für mentale Fehlleistungen: Nachdem eine Aktie im Bestand stark an Wert verloren hat, werden Nachkäufe getätigt, um den durchschnittlichen Einstandskurs zu senken.

Der Denkfehler hinter solchen Maßnahmen: Trader glauben, dass die Chance auf stärkere Kursgewinne in der Verliereraktie nach dem Verlust nun umso größer seien und sich die anfängliche Investition durch Nachkäufe doch noch rechnen könne.

Klar ist: Verlorenes Geld ist verloren, und zwar ganz unabhängig davon, ob ein Verlust durch Verkauf realisiert wurde oder nicht.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Mental Coaching: Wie wird man ein guter Trader?

![]() Ein Schwerpunkt der Tradingpsychologie betrifft deshalb das eigene Verhalten. Es geht darum, typische Denkmuster- und Fallen aufzuzeigen, die immer wieder zu Verlusten führen. Trader müssen lernen, mit den zwangsläufig eintretenden Verlusten umzugehen und diese als Betriebskosten ihrer Unternehmung zu verstehen. Es ist notwendig, sich stets an Strategien und Pläne zu halten und sich die dafür notwendige Disziplin anzueignen.

Ein Schwerpunkt der Tradingpsychologie betrifft deshalb das eigene Verhalten. Es geht darum, typische Denkmuster- und Fallen aufzuzeigen, die immer wieder zu Verlusten führen. Trader müssen lernen, mit den zwangsläufig eintretenden Verlusten umzugehen und diese als Betriebskosten ihrer Unternehmung zu verstehen. Es ist notwendig, sich stets an Strategien und Pläne zu halten und sich die dafür notwendige Disziplin anzueignen.

Es gibt mittlerweile viele Anbieter im Bereich „Mental Coaching für Trader“. In Webinaren, Hörbüchern und persönlichen „Sitzungen“ werden Kunden dieser Anbieter auf mentale Herausforderungen im Trading vorbereitet – so jedenfalls lautet das Versprechen der Akteure in dieser Marktnische.

Mentale Aspekte können nicht gänzlich losgelöst von der gehandelten Strategie und den Vorgaben des Risiko- und Moneymanagements betrachtet werden.

Ein Beispiel: Mental eher schwache Trader fahren mit Strategien besser, die eine hohe Trefferquote und dafür geringere Einzelgewinne erwarten lassen.

Weniger gut geeignet sind dagegen Strategien, die typischerweise längere Verlustserien produzieren und ihren Gewinn in einigen, wenigen Trades einfahren.

Wer von Natur aus eher ängstlich ist und auf größere Verluste empfindlich reagiert, muss zwei Maßnahmen durchführen. Erstens muss der Verlustbetrag ermittelt werden, der noch im persönlichen Toleranzbereich liegt. Zweitens müssen die Maßnahmen zur Verlustbegrenzung durch Stop Loss an diese persönliche Toleranzgrenze angepasst werden.

Börsenpsychologie als Strategie?

![]() Psychologische Aspekte betreffen nicht nur das Innenleben des Traders, sondern auch den gesamten Markt. Aus den Erwartungen der Marktteilnehmer im Kontext der Kursentwicklung lassen sich Rückschlüsse auf den Markt ziehen. Mittlerweile gibt es zahlreiche Sentiment Indikatoren, die sich der Marktstimmung widmen.

Psychologische Aspekte betreffen nicht nur das Innenleben des Traders, sondern auch den gesamten Markt. Aus den Erwartungen der Marktteilnehmer im Kontext der Kursentwicklung lassen sich Rückschlüsse auf den Markt ziehen. Mittlerweile gibt es zahlreiche Sentiment Indikatoren, die sich der Marktstimmung widmen.

Ein einfaches Beispiel für angewandte Börsenpsychologie: Die Stimmung eines etablierten Bullenmarktes wird zunehmend euphorisch und entfernt sich maßgeblich von fairen Bewertungsmaßstäben. Trader ohne Kenntnisse in der Marktpsychologie könnten auf die Idee kommen, allein aufgrund der offensichtlichen Überbewertung eine Shortposition zu eröffnen.

Das wahrscheinliche Resultat ist ein herber Verlust, weil euphorische Märkte bekanntlich eine ganze Weile fernab jeglicher Realität notieren können. Erst die Kombination aus überschießendem Optimismus der Marktteilnehmer (wer optimistisch ist, hat bereits gekauft) und einem auffälligen Indiz in der Kursentwicklung (z. B. eine große rote Kerze oder eine Kurslücke nach unten) erfüllen die Anforderungen an ein Verkaufssignal.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Die beliebtesten Fehler beim Traden und wie Sie diese vermeiden

Jeder auch noch so erfahrene Trader hat in seiner Laufbahn die eine oder andere Tradingsünde begangen und selbst die Besten unter ihnen sind nicht unfehlbar. Wir wollen Ihnen zeigen, welche Fehler Tradern unterlaufen können und wie Sie sich dagegen wappnen.

Unzureichende Ausrüstung

Auch das Traden ist ein Handwerk und erfordert adäquates Werkzeug. Viele Trader unterschätzen diesen Aspekt, aber es zahlt sich aus, einige Investitionen zu tätigen. Ein leistungsfähiger Computer und eine gute Chart-Software sind für eine effektive und professionelle Arbeitsweise unerlässlich.

Kein zweites Standbein

Noch immer gibt es Tradingeinsteiger, die auf den Börsenhandel als einzige Einnahmequelle setzen. Ja, es ist durchaus schon vorgekommen, dass ein solches Vorhaben gelungen ist, aber wer ausschließlich von den immer geringer werdenden Rücklagen lebt, gerät früher oder später unter Druck und steht unter Zwang, Gewinne zu erwirtschaften. Und diese Tatsache ist in der Regel keine gute Voraussetzung, eine ausreichende Performance zu erzielen. Lassen Sie sich also Zeit und behalten Sie ein zweites Standbein, um in aller Ruhe Erfahrungen zu sammeln.

Handelsentscheidungen aus dem Bauch heraus

Sicher, die Intuition und das Geschick eines Traders spielt ebenfalls eine Rolle, aber viele Einsteiger gehen völlig planlos in einen Trade und entscheiden dabei rein nach Lust und Laune. Ein Trade sollte immer geplant werden und es sollte noch vor Positionseröffnung feststehen, wo der Stopp sitzen wird, welche Positionsgröße vernünftig ist und wann der Ausstieg erfolgt. Dabei sollten Sie sich auch konkret die Frage beantworten können, wie Sie zu der Wahl der Ein- und Ausstiegspunkte gelangt sind.

Verzichten auf das Sicherheitsnetz

Viele Anfänger machen den Fehler, ihre Positionen nicht abzusichern und dieses Versäumnis hat schon manch einem Trader schmerzhafte Verluste eingebracht. Setzen Sie also immer Stops und Limits, um die Höhe der Verluste zu beschränken und die erzielten Gewinne mitzunehmen. So erhalten Sie eine gewisse Sicherheit und müssen die Kursbewegungen nicht ständig im Auge behalten.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Overtrading

![]() Eine solche Vorgehensweise wird auch Langeweiletrading genannt. In dieser Hinsicht sind vor allem Daytrader gefährdet, die Stunde um Stunde vor dem Computerbildschirm sitzen. Achten Sie stets darauf, nur dann in Aktion zu treten, wenn ein bestimmtes Setup erfüllt wurde – auch wenn es Stunden dauert. Wer aus Langeweile handelt, trifft keine rationalen und fundierten Entscheidungen und schmälert auf diese Weise die eigene Performance.

Eine solche Vorgehensweise wird auch Langeweiletrading genannt. In dieser Hinsicht sind vor allem Daytrader gefährdet, die Stunde um Stunde vor dem Computerbildschirm sitzen. Achten Sie stets darauf, nur dann in Aktion zu treten, wenn ein bestimmtes Setup erfüllt wurde – auch wenn es Stunden dauert. Wer aus Langeweile handelt, trifft keine rationalen und fundierten Entscheidungen und schmälert auf diese Weise die eigene Performance.

Keine Verantwortung übernehmen

Wer für einen Fehltrade äußere Umstände verantwortlich macht und allerlei Ausreden sucht, weshalb der Kurs sich in die falsche Richtung entwickelt hat, ist noch weit davon entfernt, ein Profi zu sein. Nur der Trader selbst trägt die Verantwortung für die eigenen Fehlentscheidungen und wenn Sie lernen, Ihre Schwächen zu erkennen, sie sich vor Augen zu führen und an ihnen zu arbeiten, sind Sie auf gutem Weg nach ganz oben.

Selbstüberschätzung und Gier

Vor allem bei einer Gewinnserie neigt der eine oder andere unterfahrene Trader dazu, unüberlegte Entscheidungen zu treffen. Dabei kann es sehr gefährlich sein, die eigenen Fähigkeiten zu überschätzen und sich von Gier leiten zu lassen. Die besten Trader haben es gelernt, ihre Handelsentscheidungen nicht nach emotionalen sondern nach rein rationalen Aspekten zu treffen. Hinterfragen Sie also jede Handelsentscheidung noch einmal und fragen Sie sich, welche Motive Sie dabei leiten.

Der Umgang mit Verlusten gehört zum Traden Lernen dazu

Egal wie erfolgreich ein Trader auf lange Sicht ist, in seiner Laufbahn musste jeder bereits einige schmerzhalte Verluste hinnehmen.

Keine Erfolgsserie hält ewig an und einer Reihe Gewinntrades folgen früher oder später Trades, die verlustreich sind.

Einen guten Trader zeichnet nicht nur aus, wie häufig er die richtigen Entscheidungen trifft, sondern auch, wie er mit Verlusten umgeht.

Deutliche Kapitaleinbußen gehen an niemanden spurlos vorbei und die psychische Belastung gehört zum Alltag der Trader. Wenn Sie lernen wollen, wie Sie mit dieser Belastung am besten umgehen können, sind sogenannte Mentalcoaches eine gute Möglichkeit. Diese Experten helfen Tradern dabei, die eigenen Entscheidungen nicht von Verlusten beeinflussen zu lassen und zeigen Taktiken, die dabei helfen, kontraproduktive Gefühle auszuschalten.

Ein guter Tipp in diesem Zusammenhang ist es, bei einer Serie von Verlusttrades eine Pause einzulegen und sich zunächst mit völlig anderen Dingen zu beschäftigen. Ist ein gewisser Abstand zu einer Situation geschaffen, werden Sie in der Lage sein, die Sachlage differenzierter zu betrachten und Ihr weiteres Vorgehen noch einmal zu überdenken. Es ist allgemein nicht empfehlenswert, stundenlang ohne Pause zu traden und so sollten Sie darauf achten, sich regelmäßig eine Auszeit zu nehmen.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Inputs: Wie viel Kapital und Zeit brauchen Trader?

Trading erfordert Inputs – neben einem im Zeitverlauf wachsenden Wissensfundus fallen in diese Kategorie insbesondere Zeit und Geld. Wie viel Zeit Sie für das aktive Trading benötigen, hängt maßgeblich von Ihren Zielen und Ihrer Strategie ab.

Kurzum: Wenn Sie nur einmal im Quartal ihr Aktienportfolio anhand leicht zugänglicher Kennzahlen neu ausrichten, bleibt es bei einem sehr überschaubaren Zeitaufwand. Wenn Sie täglich nach Handelssignalen in allen wichtigen Märkten der Welt suchen, müssen Sie mit mehr Zeit kalkulieren.

Auch hier gibt es jedoch Hilfsmittel. Sie müssen nicht selbst nach Ausbrüchen, Widerständen, Kursformationen und Kurslücken in dutzenden oder sogar hunderten Märkten suchen. Diese Arbeit verrichten Marktscanner für Sie, die z. B. über alle neuen Hochs und Tiefs, Signale der Turtle Strategie u.v.m. in Echtzeit informieren.

Trotz dieser Hilfsmittel nimmt aktives Trading sehr rasch so viel Zeit in Anspruch wie ein Nebenjob. Das gilt besonders in der Anfangszeit, in der Sie kein sinnvolles Webinar verpassen und die Märkte zu Übungszwecken analysieren sollten.

Schließlich stellt sich noch die Frage nach dem benötigten Kapital. Auch diese lässt sich wiederum nur im Kontext beantworten. Grundsätzlich können Sie mit 1.000 EUR einsteigen. Dieser Betrag reicht, um mit CFDs oder Turbozertifikaten auf Kursveränderungen zu wetten.

Schon allein im Hinblick auf Fragen des Risiko- und Money Managements erscheinen größere Einstiegsbeträge ab ca. 10.000 EUR allerdings sinnvoller. Dieses Geld sollten Sie sich nicht leihen (müssen).

Eine ganz andere Frage betrifft die nach dem Startkapital, das notwendig ist, um vom Trading leben zu können. In der Realwirtschaft scheitern viele Gründungen an einer mangelhaften Kapitalausstattung. Das ist auch im Trading der Fall: Wenn Sie sich allein vom Handel ein auskömmliches Einkommen versprechen, sollten Sie als Optimist mit nicht weniger als 500.000 EUR starten.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Risiko- und Moneymanagement: Gewinnen kann nur, wer nicht zu viel verliert

![]() Langfristig erreichen lernbereite Trader die Gewinnzone. Um dieses „langfristig“ zu erreichen, ist jedoch ab dem ersten Tag eine strikte Verlustbegrenzung erforderlich. Vor allem bei gehebelten Produkten drohen sonst große Einzelverluste, die sich nur durch unrealistische Trefferquoten neutralisieren lassen.

Langfristig erreichen lernbereite Trader die Gewinnzone. Um dieses „langfristig“ zu erreichen, ist jedoch ab dem ersten Tag eine strikte Verlustbegrenzung erforderlich. Vor allem bei gehebelten Produkten drohen sonst große Einzelverluste, die sich nur durch unrealistische Trefferquoten neutralisieren lassen.

Im Einzelnen sind festzulegen:

- Der Einsatz pro Position

- Der maximale Verlust pro Position

- Die Anpassung dieser beiden Größen an den Kontoverlauf

Die Strategie sollte exakt festlegen, welcher Betrag in jedem einzelnen Trade maximal verloren gehen darf. Dieser Maximalverlust pro Position wird durch Stopp Loss Orders realisiert und hängt mit dem Einsatz pro Trade zusammen. Dazu ein Fallbeispiel.

Pro Position X % Einsatz und maximal Y % Verlust

Das Kontoguthaben beträgt 50.000 EUR. Pro Position sollen 5 % des Guthabens, mithin also 2.500 EUR, eingesetzt werden. Der maximale Verlust pro Trade wird auf 0,5 % des Kontoguthabens, also 250 EUR, festgelegt.

Wird eine Aktienposition zum Kurs von 100 EUR aufgebaut, können somit 25 Aktien gekauft werden. Gleichzeitig wird eine Stopp Loss Order bei 90 EUR platziert. Wird diese ausgelöst und die Aktie zu diesem Kurs verkauft, tritt ein Verlust in Höhe von 10 EUR pro Aktie bzw. 250 EUR in der gesamten Position ein.

Achtung: Diese Rechnung unterschlägt zwei Faktoren. Erstens wird hier davon ausgegangen, dass die Transaktionskosten vollständig in den Spreads enthalten sind, was bei Aktien eigentlich nie und im CFD Handel primär bei Market Makern der Fall ist. Zweitens wird unterstellt, dass die Position nach dem Auslösen der Stopp Loss Order tatsächlich zum gewünschten Kurs bei 90 EUR glattgestellt wird. Das ist aber keinesfalls garantiert.

Explizite, also nicht im Spread enthaltene Transaktionskosten müssen bei der Platzierung der Stop Loss Order berücksichtigt werden – sonst fällt der Gesamtverlust pro Position höher aus als gewünscht. Wird die Aktienposition im obigen Beispiel bei einem Broker mit 10 EUR Pauschalgebühr pro Trade (half-turn) gehandelt, belaufen sich diese Kosten auf 20 EUR. Um den Gesamtverlust in Höhe von 250 EUR nicht zu überschreiten, muss die Stopp Loss Order deshalb auf einem Kursniveau von 90,80 EUR platziert werden.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Wie wird das Glattstellungsrisiko kalkuliert?

![]() Stopp Loss Orders sind nach ihrer Aktivierung einfache Market Orders und werden demnach zum nächstbesten Kurs ausgeführt. Dieser kann im Extremfall deutlich niedriger liegen als gewünscht. Dieses Risiko besteht insbesondere in volatilen Märkten und bei Positionen, die über Nacht oder über ein Wochenende hinweg gehalten werden.

Stopp Loss Orders sind nach ihrer Aktivierung einfache Market Orders und werden demnach zum nächstbesten Kurs ausgeführt. Dieser kann im Extremfall deutlich niedriger liegen als gewünscht. Dieses Risiko besteht insbesondere in volatilen Märkten und bei Positionen, die über Nacht oder über ein Wochenende hinweg gehalten werden.

Wie lässt sich dieses Glattstellungsrisiko im Risiko- und Moneymanagement berücksichtigen? Wer es ganz genau nimmt, könnte bei jedem Trade eine Risikoprämie einkalkulieren und diese in eine Rücklage auf ein Unterkonto überweisen. Kommt es dann zu höheren Verlusten durch eine Glattstellung weit unter dem Stopp Loss Niveau, könnte dieses Rücklage aufgelöst werden. Damit versichert sich der Trader gewissermaßen selbst gegen Glattstellungsrisiken.

In der Kalkulation erhöht die Risikoprämie die Transaktionskosten für jede einzelne Transaktion. Dasselbe Ergebnis lässt sich bei Brokern realisieren, die garantierte Stopp Loss Orders anbieten. Bei diesen Orders erfolgt die Glattstellung zwingend zum gewünschten Kurs – für Abweichungen haftet der Broker. Garantierte Stopp Loss Orders sind i.d.R. kostenpflichtig.

Die Positionsgröße und der maximale Verlust pro Position müssen im Zeitverlauf an die Entwicklung des Kontos angepasst werden. Es ist empfehlenswert, diese Anpassungen in relativ kurzen Zeitabständen von z. B. einer Woche vorzunehmen.

Chartanalyse: Trader lesen Charts

![]() Die Chartanalyse ist für viele Trader der Schwerpunkt der täglichen Arbeit. Ein profundes Basiswissen rund um die Technische Analyse ist deshalb obligatorisch für den Anspruch, ein guter Trader zu sein. Um den Umgang mit Charts und Indikatoren zu erlernen, braucht es mindestens Bücher und eine (für den Anfang am besten kostenlose) Software.

Die Chartanalyse ist für viele Trader der Schwerpunkt der täglichen Arbeit. Ein profundes Basiswissen rund um die Technische Analyse ist deshalb obligatorisch für den Anspruch, ein guter Trader zu sein. Um den Umgang mit Charts und Indikatoren zu erlernen, braucht es mindestens Bücher und eine (für den Anfang am besten kostenlose) Software.

Es gibt zahllose Werke zur Technischen Analyse – Einsteigern sei „Technische Analyse der Finanzmärkte“ von John J. Murphy ans Herz gelegt. Der maßgebliche Berufsverband für Technische Analysten in Deutschland ist die VTAD mit Sitz in Frankfurt am Main. Der Verein bietet ein mehrstufiges Ausbildungsprogramm mit international anerkannten Prüfungen an. Wer ernsthafte Ambitionen im Bereich der TA hegt, sollte sich mit dem Angebot des Vereins zumindest befassen – und sei es nur mit den Literaturempfehlungen.

Zu eToro eToro ist eine Multi-Asset-Investmentplattform. Der Wert Ihrer Anlagen kann sowohl steigen, als auch fallen. Ihr Kapital ist Risiken ausgesetzt.Charts eigenständig analysieren

Neben Büchern ist eine gute Chartingsoftware mit vielen Indikatoren und Zeichenwerkzeugen wichtig. Es gibt diverse (zumindest in der Basisversion kostenlose) Anwendungen im Internet; genannt seien etwa Guidants (BörseGo AG), Tradesignalonline und Tradingview. Zudem sollte ein kostenloses Benutzerkonto bei einem Dienst eröffnet werden, bei dem Watchlisten angelegt werden können (das ist z. T. auch bei den genannten Chartingprogrammen möglich).

Traden lernen mit viel Praxisbezug macht am meisten Spaß: Einsteiger suchen nach interessanten Märkten und zeichnen Trendlinien, Widerstände, Unterstützungen, Fibonacci Retracements, Elliott Waves usw. in den Chart ein. Danach: Abspeichern, den Wert ggf. auf die Watchlist setzen und die weitere Entwicklung beobachten.

Hier kommen wiederum Marktscanner und Börsenbriefe ins Spiel: Wer nicht lange nach noch unentdeckten „Hot Charts“ suchen möchte, widmet sich den schon erkannten Märkten mit Potenzial.

Vor allem der Umgang mit Zeichenwerkzeugen sollte so präzise wie möglich erlernt werden. Ein Tipp: Die Präzision von Trendlinien lässt sich sehr einfach prüfen, wenn nach dem Einzeichnen in einen Kerzenchart auf Linienchartdarstellung umgestellt wird. Im Linienchart sind nur die Schlusskurse enthalten, an denen entlang die Trendlinie auch im Candlestickchart gezeichnet werden sollte. Nach dem Wechsel der Chartart offenbaren sich häufig Ungenauigkeiten.

Trader sollten so früh wie möglich lernen, sich nicht blind auf die Standardeinstellungen der Software zu verlassen. Änderungen an den Parametern von Indikatoren sind häufig die maßgeblichen Erfolgskomponenten. So können z. B. die Periodenlängen der gleitenden Durchschnitte im MACD beliebig geändert werden. Auch die Gewichtung der Durchschnitte lässt sich verändern. Das gilt prinzipiell für alle Indikatoren.

Trading Software: MetaTrader4 ist kostenlos und kann mehr als handeln

![]() Spätestens bei der Eröffnung eines CFD Kontos ist Kontakt mit MetaTrader4 sehr wahrscheinlich: Die Software zählt zu den am weitesten verbreiteten Anwendungen in diesem Bereich und ist bei zahlreichen Brokern im Einsatz. MetaTrader4 wurde durch die MetaQuotes Inc. entwickelt und nur auf dem Papier von der Nachfolgeversion MT5 abgelöst.

Spätestens bei der Eröffnung eines CFD Kontos ist Kontakt mit MetaTrader4 sehr wahrscheinlich: Die Software zählt zu den am weitesten verbreiteten Anwendungen in diesem Bereich und ist bei zahlreichen Brokern im Einsatz. MetaTrader4 wurde durch die MetaQuotes Inc. entwickelt und nur auf dem Papier von der Nachfolgeversion MT5 abgelöst.

Zum Funktionsumfang von MT4 zählt ein vollumfängliches Chartingtool mit diversen Zeichenwerkzeugen wie Trendlinien- und Kanäle, Fibonacci Retracements u.v.m. In der Indikatorenbibliothek sind alle für den Anfang notwendigen Trendfolger, Oszillatoren etc. vorhanden.

Der entscheidende Mehrwert von MT4 im Vergleich zu anderen Chartingprogrammen besteht in der ausgereiften Entwicklungs- und Testumgebung für automatisierte Handelssysteme. Diese können mit der Programmiersprache MQL4 entwickelt und mit der Backtest-Funktion auf frühere Zeiträume angewandt werden.

Handelssysteme lassen sich auch mit anderen Programmen entwickeln. MT4 bietet einen vorteilhaften Netzwerkeffekt: Da sehr viele Trader weltweit die Software nutzen, gibt es eine große Zahl von fertigen Skripten für Handelssysteme – und einen Pool von Freelancern, die bei eigenständigen Entwicklungen gegen Entgelt behilflich sind.

Fazit: Trading lernen ist mit Büchern, aber auch mit Trading Ausbildungen verschiedenster Formate möglich. Autodidakten leben kostengünstig und erlernen einen wesentlichen Teil der Fertigkeiten durch Lesen und Anwenden in Chartingprogrammen. Exklusive Intensivseminare sind deutlich teurer, bieten aber auch Vorteile durch Betreuung, Verbindlichkeit und neue Kontakte. Börsenbriefe können auf interessante Marktentwicklungen aufmerksam machen. Obligatorisch sind Chartanalyse, Risikomanagement und etwas Psychologie.

Bilderquelle:

- shutterstock.com

- Mehr als 2.000 CFD Instrumente verfügbar

- Kostenloses Demokonto

- 24/7 Kundesupport