Fast kein Chart wird ohne gleitenden Durchschnitt dargestellt. Doch welche Typen von „moving averages“ gibt es und was sind die Unterschiede in der Berechnung?

Welche Aussage erlaubt ein MA über die künftige Marktentwicklung? Diese und weitere Fragen rund um gleitende Durchschnitte sollen an dieser Stelle erläutert werden.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Das grundlegende Prinzip von gleitenden Durchschnitten

![]() Das Prinzip eines Durchschnitts bedarf kaum einer weiteren Erläuterung: Stellt ein Durchschnitt ein arithmetisches Mittel dar, werden alle Werte eines Beobachtungszeitraumes summiert und anschließend durch die Anzahl der Werte dividiert.

Das Prinzip eines Durchschnitts bedarf kaum einer weiteren Erläuterung: Stellt ein Durchschnitt ein arithmetisches Mittel dar, werden alle Werte eines Beobachtungszeitraumes summiert und anschließend durch die Anzahl der Werte dividiert.

Soll das arithmetische Mittel aus zehn Schlusskursen ermittelt werden, müssen demnach die zehn Schlusskurse addiert und anschließend durch zehn dividiert werden.

Das „gleiten“ eines Durchschnitts bezieht sich nicht auf die Berechnung, sondern auf den Beobachtungszeitraum.

Da jeden Tag neue Kurse ermittelt werden und sich ein Durchschnitt nur auf einen Zeitraum von n Perioden beziehen soll, muss für jeden neu hinzugefügten Schlusskurs ein anderer Kurs aus dem Beobachtungszeitraum entfallen.

Dabei handelt es sich um den jeweils ältesten Kurs.

Gleitende Durchschnitte werden auf allen zeitlichen Ebenen eingesetzt. Der Einsatz in Intraday Charts ist ebenso verbreitet wie MA´s in Wochen- und Monatscharts. Die Regeln zur Interpretation unterscheiden sich dabei nicht.

John J. Murphy charakterisierte Moving Averages im Standardwerk „Technische Analyse der Finanzmärkte“ pointiert:

Der gleitende Durchschnitt folgt, er führt nicht. Er antizipiert nie, sondern er reagiert nur.

In der Tat handelt es sich bei MA´s um Trendfolgeindikatoren, die signalisieren, dass ein Trend begonnen hat oder es zu einer Trendumkehr gekommen ist. Als Trendfolgeindikatoren produzieren MA´s grundsätzlich Handelssignale in Trendrichtung, was – die Existenz einer Trendphase vorausgesetzt – prozyklischen Handelsansätzen entgegenkommt.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Varianten des gleitenden Durchschnitts: SMA, WMA und EWMA

Einfache gleitende Durchschnitte (SMA)

![]() Die vorab skizzierte Berechnung als arithmetisches Mittel bezieht sich auf einfache gleitende Durchschnitte (in Chartprogrammen zumeist als SMA – Simple Moving Average – bezeichnet.

Die vorab skizzierte Berechnung als arithmetisches Mittel bezieht sich auf einfache gleitende Durchschnitte (in Chartprogrammen zumeist als SMA – Simple Moving Average – bezeichnet.

In dieser Variante wird jedem Kurs des Beobachtungszeitraumes dasselbe Gewicht zugewiesen. Es gibt weitere Varianten, die jüngere Kurse stärker gewichten.

Ein einfacher gleitender Durchschnitt reagiert umso schneller auf Trendwechsel, je weniger Perioden berücksichtigt werden. Ein 10-Tage-MA nimmt bereits nach einem Handelstag mit einer starken Kursbewegung einen sichtbar anderen Wert an. Bei einem 200-Tage-SMA wirkt sich eine Änderung in der letzten Periode dagegen kaum aus.

Linear gewichtete gleitende Durchschnitt (WMA)

Eine davon ist der linear gewichtete gleitende Durchschnitt (Weighted Moving Average, WMA). Im Fall von n=10 wird der letzte (zehnte) Kurs mit dem Faktor 10, der vorletzte (neunte) Kurs mit dem Faktor 9, der vorletzte (achte) Kurs mit dem Faktor 8 usw. multipliziert, bevor die summierten Produkte durch 10 dividiert werden.

Exponentiell gewichtete gleitende Durchschnitte (EMA)

Exponentiell gewichtete gleitende Durchschnitte (EMA oder EWMA) werden genauso eingesetzt wie andere Durchschnitte, unterscheiden sich aber im Hinblick auf die Berechnung. So entfallen ältere Kurse nicht aus der Berechnungsgrundlage.

Dem Wert des Durchschnitts am Tag t-1 wird am Tag t ein gewichteter Anteil des Schlusskurses am Tag t hinzugefügt. Die Gewichtung kann in Chartprogrammen frei gewählt werden. Häufig wird dem letzten Schlusskurs ein Gewicht von 5 % oder 10 % zugewiesen.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Gleitender Durchschnitt und die Wahl der Periodenlänge

![]() Eine der zentralen Fragen in Bezug auf gleitende Durchschnitte betrifft die Periodenlänge:

Eine der zentralen Fragen in Bezug auf gleitende Durchschnitte betrifft die Periodenlänge:

Wird der Durchschnitt aus 5, 10, 20 oder 200 Tagen oder einer beliebigen anderen Anzahl gebildet?

Eine pauschale Antwort gibt es nicht. Die optimale Periodenlänge hängt von der Beschaffenheit jedes einzelnen Marktes – genauer: seinen dominanten Zyklen – ab.

John J. Murphy stellte in „Technische Analyse der Finanzmärkte“ fest, dass „es eine Beziehung zwischen den zugrunde liegenden Zyklen, die einen bestimmten Markt beeinflussen, und der Wahl der richtigen gleitenden Durchschnitte zu geben scheint“.

So sei z. B. für die Rohstoffmärkte ein 1-Monat-Zyklus festzustellen, der sich zu seinen nächst längeren und nächst kürzeren Zyklen im Faktor 2 verhalte.

Der 1-Monats-Zyklus umfasst 20-21 Handelstage und stellt damit einen Anhaltspunkt für die optimale Periodenlänge des Durchschnitts dar – ebenso wie der 10-Tage- und der 40-Tage MA demnach infrage kommen.

In der Praxis finden sich in der Tat sehr viele Durchschnitte mit Periodenlängen von n=20, n=10, n=5 oder n=40 oder sehr nahe daran orientierten Längen.

Auch die meisten Chartprogramme sehen in den Standardeinstellungen diese Parameter (sowie 30- und 200-Tage-Linien) vor. Das bedeutet allerdings nicht, dass diese Einstellungen auch am besten funktionieren.

Vorteile gleitender Durchschnitt gegenüber Trendlinien

Gleitende Durchschnitte können auch als geglättete Trendlinie betrachtet werden:

Ebenso wie eine in den Chart eingezeichnete Gerade folgen Gleitende Durchschnitte einem aufwärts gerichteten Markt.

Der wesentliche Vorteil von Durchschnitten gegenüber visuell eingefügten Trendlinien besteht in der größeren Objektivität und der leichteren Integration in mechanische Handelssysteme.

Der Vorteil der Objektivität liegt auf der Hand: Beim Einzeichnen einer Trendlinie sind viele Fehler denkbar. Die Linie könnte etwa an den falschen Tiefs angesetzt werden.

Dasselbe gilt bei der Interpretation. Die Verwendung von Durchschnitten als mechanisches Handelssystem ist leicht möglich – auch in Kombination mit weiteren Indikatoren.

Gleitender Durchschnitt von anderen Indikatoren

![]() Gleitende Durchschnitte werden nicht nur auf den Marktverlauf, sondern auch auf andere technische Indikatoren angewandt – z. B. Oszillatoren. Der wesentliche Nutzen besteht hier in einer Glättung der Daten. Vor allem beim Einsatz von MA’s zur Glättung von Daten zu Umsatz und Open Interest ist allerdings auch Vorsicht geboten.

Gleitende Durchschnitte werden nicht nur auf den Marktverlauf, sondern auch auf andere technische Indikatoren angewandt – z. B. Oszillatoren. Der wesentliche Nutzen besteht hier in einer Glättung der Daten. Vor allem beim Einsatz von MA’s zur Glättung von Daten zu Umsatz und Open Interest ist allerdings auch Vorsicht geboten.

Einzelne Ausreißer bei Handelsumsätzen können z. B. gerade bestimmte Signale auslösen und sollten nicht „weggeglättet“ werden.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Interpretation gleitender Durchschnitt

Gleitende Durchschnitte folgen dem Trend des Marktes und werden dementsprechend wie trendfolgende Indikatoren interpretiert.

Typischerweise wird das Durchkreuzen eines MA durch den Markt von unten nach oben als Hinweis auf einen Aufwärtstrend und damit als Kaufsignal, das Durchkreuzen von unten nach oben dagegen als Verkaufssignal.

Weiterhin werden Durchschnitte als Widerstände und Unterstützungen interpretiert. Eine solche Interpretation erscheint insbesondere im Hinblick auf 30-Tage und 200-Tage-Linien sinnvoll, die von sehr vielen Marktteilnehmern berücksichtigt werden und auch unter institutionellen Anlegern eine Rolle bei Entscheidungen spielen.

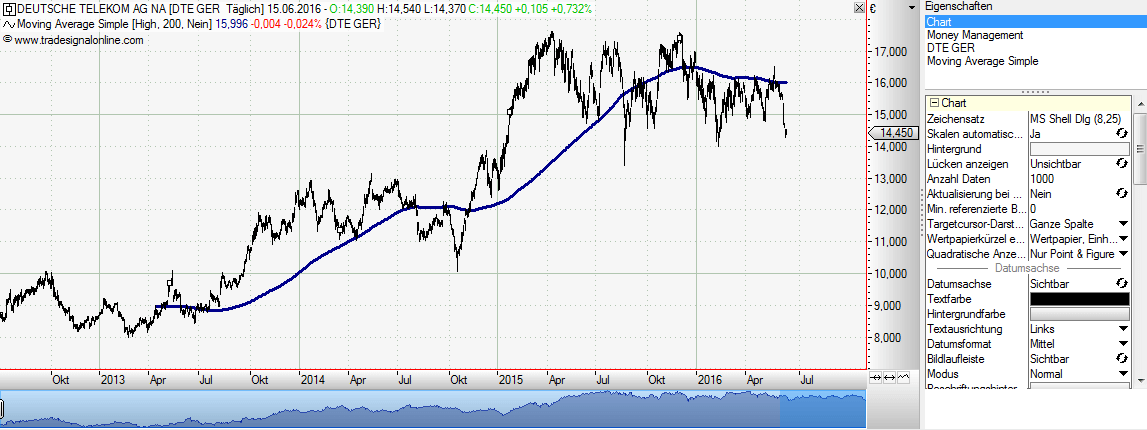

In der Abbildung unten ist ein Wochenchart der Aktie der Deutschen Telekom mit einem 200-Tage-Durchschnitt zu sehen. Der Markt dreht erkennbar mehrere Male auf dem Niveau des Durchschnitts in die andere Richtung – ein Hinweis darauf, dass die Interpretation als Widerstand respektive Unterstützung sinnvoll sein kann.

Screenshot: Tradesignalonline.com

![]() Es bietet sich an, gleitende Durchschnitte im Kontext des übergeordneten Trends zu beurteilen. Das Unterschreiten eines MA durch einen aufwärts gerichteten Markt kann die Glattstellung einer Longposition, nur selten aber die Eröffnung einer Shortposition begründen.

Es bietet sich an, gleitende Durchschnitte im Kontext des übergeordneten Trends zu beurteilen. Das Unterschreiten eines MA durch einen aufwärts gerichteten Markt kann die Glattstellung einer Longposition, nur selten aber die Eröffnung einer Shortposition begründen.

Wurde eine Longposition in einem Aufwärtstrend nach Unterschreiten des MA glattgestellt, sollte nicht beim nächsten Überschreiten des Durchschnitts erneut eine Longposition eröffnet werden. Regelmäßig kreuzt der Markt in solchen Situationen mehrfach hintereinander seinen Durchschnitt.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Stattdessen sollte vor der erneuten Eröffnung einer Longposition das Erreichen eines neuen Hochs abgewartet werden.

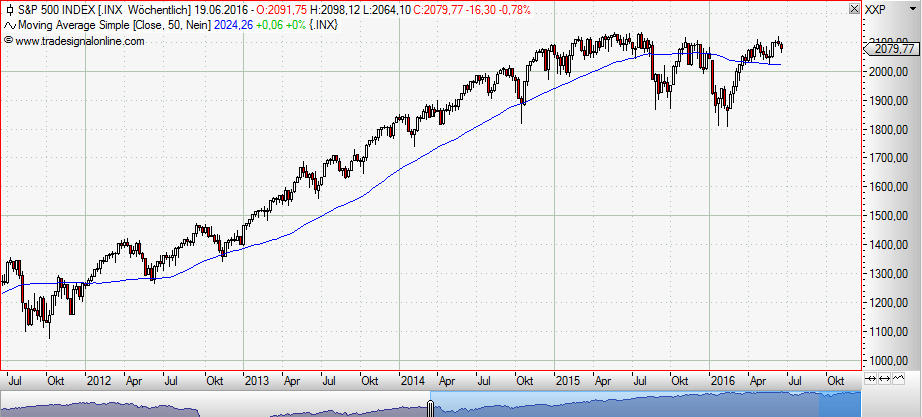

Diese Vorgehensweise könnte z. B. in der unten abgebildeten Situation sinnvoll sein. Es handelt sich um einen Wochenchart des S&P 500 mit 200-Tage SMA.

Screenshot: Tradesignalonline.com

Handelssignale und Indikatoren mit gleitenden Durchschnitten

Gleitende Durchschnitte spielen für viele bekannte technische Indikatoren eine wichtige Rolle oder bilden deren Grundlage.

Genannt seien MACD und Bollinger Bänder. Der MACD (Moving Average Convergence Divergence) basiert auf mehreren (exponentiell gewichteten) gleitenden Durchschnitten und generiert durch Überkreuzungen konkrete Handelssignale.

Auch bei Bollinger Bändern spielt ein Durchschnitt eine im wahrsten Sinne des Wortes zentrale Rolle:

Das obere und das untere Band verlaufen im Abstand einer zweifachen Standardabweichung um einen gleitenden Durchschnitt.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Stärken und Schwächen von gleitenden Durchschnitten in der Marktanalyse

![]() Gleitende Durchschnitte sind auf jeden zeitlichen Horizont anwendbar – Day-Trader können mit den Werkzeugen ebenso arbeiten wie langfristig orientierte Investoren.

Gleitende Durchschnitte sind auf jeden zeitlichen Horizont anwendbar – Day-Trader können mit den Werkzeugen ebenso arbeiten wie langfristig orientierte Investoren.

Letztere orientieren sich häufig an einem 200-Tage-Durchschnitt und betrachten dessen Überschreiten als Investmentsignal – häufig auch im Kontext einer fundamental ausgerichteten Anlagestrategie.

Die Parameter von gleitenden Durchschnitten lassen sich sehr einfach anpassen. Bei einem einfachen SMA betrifft die Anpassung der Parametereinstellungen insbesondere die Anzahl der zu berücksichtigenden Perioden.

Bei gewichteten Durchschnitten kann auch die Gewichtung verändert werden – z. B. zugunsten jüngerer Kurse.

Die Anpassung der Durchschnittslänge auf den jeweils betrachteten Markt zählt zu den größten Schwierigkeiten beim Einsatz gleitender Durchschnitte. Jegliche Anpassungen sind zudem mit dem Risiko einer Überoptimierung verbunden.

Je länger ein Durchschnitt, desto „träger“ reagiert er auf Marktbewegungen.

Ist ein Durchschnitt zu träge, generiert er erst in einem sehr späten Stadium Handelssignale. Ein MA mit zu hoher Reagibilität produziert dagegen viele Fehlsignale.

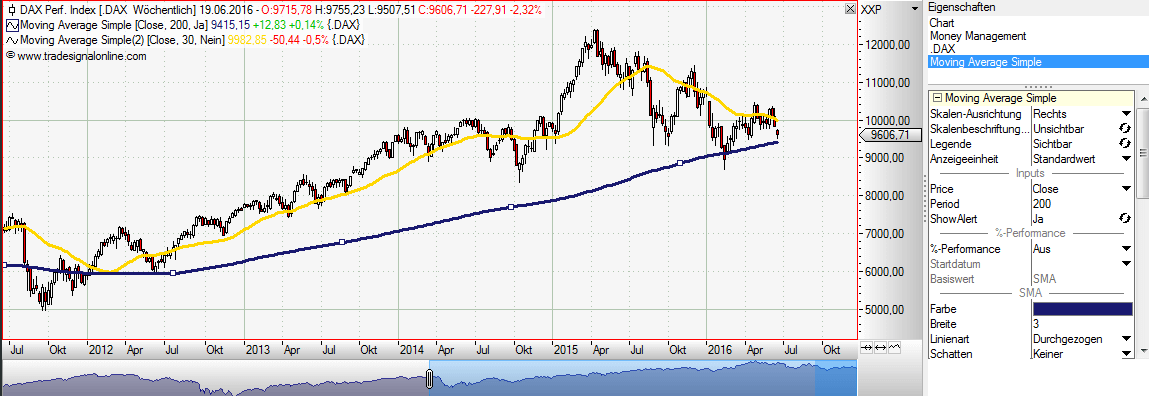

Das lässt sich in der unteren Abbildung erkennen, die einen DAX-Wochenchart mit einem 30-Tage SMA (gelb) und einem 200-Tage SMA (blau) zeigt.

Screenshot: Tradesignalonline.com

Es ist deutlich erkennbar, dass der 200-Tage-Durchschnitt über einen langen Zeitraum keine Hilfestellung bei der Prognose des Marktes zu leisten imstande ist. Über einen Zeitraum von fast vier Jahren kommt es nicht zu einer Überkreuzung.

Von seinem Hoch bei 12.400 Punkten gibt der DAX um 25 % auf 9.300 Punkte nach, ohne dass der SMA ein Handelssignal erzeugt. Es kommt zu einem Bruch signifikanter Trendlinien (hier nicht eingezeichnet), ohne dass der SMA reagiert.

Ebenso deutlich ist erkennbar, dass der 30-Tage-SMA vielfach durch den Markt gekreuzt wird. Es kommt im betrachteten Zeitraum zu deutlich mehr als einem Dutzend Signalen – häufig verharrt der Markt für einen längeren Zeitraum in der Nähe des SMA.

Wird anstelle des hier verwendeten Wochencharts ein Tageschart eingesetzt, verstärkt sich dieser Effekt sogar.

Ein Teil der Überkreuzungen des 30-Tage-SMAs ist als Fehlsignal einzustufen: Es kommt in der Folge nicht zu den implizierten Marktbewegungen. Aber: im Vorfeld starker Kursbewegungen nach oben und nach unten reagierte der SMA frühzeitig mit einem Signal.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Gefahren beim Einsatz gleitender Durchschnitte

![]() Erfahrungsgemäß bewegen sich die Märkte in ca. 30-50 % der Zeit in einem übergeordneten Seitwärtstrend. In diesen Trendphasen produzieren auf MA’s basierende Handelssysteme lange Verlustserien, während die Ergebnisse in Trendphasen grundsätzlich gut sind.

Erfahrungsgemäß bewegen sich die Märkte in ca. 30-50 % der Zeit in einem übergeordneten Seitwärtstrend. In diesen Trendphasen produzieren auf MA’s basierende Handelssysteme lange Verlustserien, während die Ergebnisse in Trendphasen grundsätzlich gut sind.

Trader sollten sich deshalb keinesfalls allein auf einen gleitenden Durchschnitt verlassen und zusätzlich einen vorgeschalteten Filter einsetzen. Dabei kann es sich z. B. um den ADX handeln, der indiziert, ob eine Trendphase vorliegt oder nicht. Die Signale des MA’s sollten in trendlosen Phasen ignoriert werden.

Vor allem bei langen Durchschnitten darf das Auftreten eines Exit-Signals nicht zur Bedingung für einen Verkauf des Bestands respektive eine Glattstellung der Position gemacht werden.

Bis zum Auftreten eines Verkaufssignals können ansonsten erhebliche Kursverluste auftreten, die es durch geeignete andere Maßnahmen (z. B. Stop Loss) zu verhindern gilt.

Gleitender Durchschnitt Fazit

![]() Gleitende Durchschnitte sind trendfolgende Indikatoren und signalisieren, ob ein Trend entstanden oder gebrochen worden ist. Sowohl einfache als auch linear und exponentiell gewichtete MA’s sind in allen Chartprogrammen enthalten und auch Bestandteil vieler weiterer Indikatoren wie z. B. Bollinger Bänder und MACD.

Gleitende Durchschnitte sind trendfolgende Indikatoren und signalisieren, ob ein Trend entstanden oder gebrochen worden ist. Sowohl einfache als auch linear und exponentiell gewichtete MA’s sind in allen Chartprogrammen enthalten und auch Bestandteil vieler weiterer Indikatoren wie z. B. Bollinger Bänder und MACD.

Das Überkreuzen eines Durchschnitts durch den Markt kann als Handelssignal interpretiert werden.

Erfolgversprechend sind derartige Strategien aber nur mit den richtigen Parametereinstellungen.

Generell gilt: Je früher ein MA Handelssignale produziert, desto geringer ist die Trefferquote.

Bilderquelle:

- shutterstock.com

- zwei unterschiedliche Kontomodelle

- ab 0,01 Lots handeln über Standard-Konto

- rund 50 Währungspaare handelbar